Процесс налогового планирования в каждой компании устроен по-разному. К примеру, где-то для этого создана специальная служба, в другой компании эти функции переданы в нагрузку главному бухгалтеру, а где-то внедрением оптимизации налогов занимается сам генеральный директор.

Вопросы безопасности, регулярности и масштабности планирования, ответственность за незаконные распоряжения директора… Чему на практике отдают предпочтение, выявило исследование «Портрет специалиста по налоговому планированию», которое проводила редакция «ПНП» с 1 по 31 августа на сайте журнала. Представляем результаты опроса.

- Каждый четвертый главбух является инициатором налогового планирования

- Только 2 процента практиков предпочитают уволиться, но не выполнять незаконные приказы

- Почти в половине случаев за налоговое планирование участники получают поощрения

- Не во всех группах есть дружественные предприниматели

- Выгодами льготной «упрощенки» мало кто пользуется

- Диаграмма 1. Какой режим налогообложения*** применяют опрошенные компании?

- Больше половины компаний интересует любая возможность сэкономить

- Чаще всего экономят с помощью учетной политики или выгодного варианта оформления сделки

- Диаграмма 2. Больше всего для компаний интересны способы*** налогового планирования, которые..

- Решающим фактором для оценки риска является судебка и разъяснения

- Диаграмма 3. Как компании оценивают рискованность способов*** налогового планирования?

- Необходимость реорганизации не смутит 85 процентов компаний

- Каждый третий не всегда отслеживает изменение позиции чиновников и судов

- На связи в инспекции надеются только 8 процентов

- Около трети компаний регулярно внедряют способы оптимизации

- Планирование налогов на предприятии: учет и анализ

- Принципы налогового планирования

- Формы планирования

- Методы налогового планирования

- Правила налогового планирования

- Выявление рисков

- Выявление налоговой проблематики и построение принципиальных направлений деятельности

- Выбор форм и методов планирования

- Выработка схемы

- 🎬 Видео

Каждый четвертый главбух является инициатором налогового планирования

Только в 38 процентах случаев инициатива сэкономить принадлежит собственнику бизнеса или генеральному директору компании. В остальных случаях этим чаще всего занимаются главный бухгалтер (24%) и финансовый директор (25%).

В том, что только треть высшего состава общества (а не все 100%) самостоятельно инициируют налоговое планирование, есть свой плюс.

Ведь за редким исключением их познания в области налогов и ответственности за их неуплату довольно расплывчаты. Им нужен результат – сэкономленные деньги. В таких ситуациях велика вероятность выбора действенных, но очень опасных схем.

И здесь главные бухгалтеры, которые так или иначе задействуются в процессе, рискуют стать соучастниками нарушения.

Тем более что сами собственники и генеральные директора внедряют схемы только в одном случае из десяти. Такая ситуация скорее является исключением, чем правилом. Почти в половине случаев (44%) обязанность по внедрению возлагается на главного бухгалтера, еще в четверти (26%) – на финансового директора.

И только 11 процентов из всех опрошенных организаций привлекают отдельного специалиста по налоговому планированию. При сопоставлении ответов на другие вопросы было выявлено, что такие налогоплательщики более склонны к масштабным способам оптимизации, которые быстро приносят существенную экономию.

Только 2 процента практиков предпочитают уволиться, но не выполнять незаконные приказы

Опасность незаконных распоряжений со стороны собственника или директора – пожалуй, самая слабая сторона процесса налогового планирования. Одно дело играть на неясностях законодательства, а другое дело самим делать документы от имени контрагентов и т.п. Здесь практики предпринимают разные способы предосторожности.

Более трети специалистов переубеждают руководство. Понятно, что это самый действенный и безопасный способ.

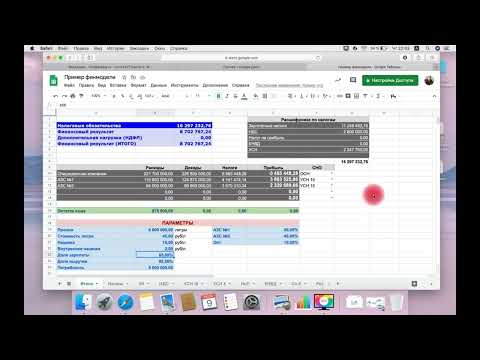

Видео:Налоги и дробление бизнеса. Пример финмодели для налогового планирования группы компанийСкачать

Чуть более четверти практиков распоряжения выполняют, но отказываются подписывать какой-либо документ. Мол, в том, чтобы отчет сформировать или распечатать счет-фактуру, ничего противозаконного нет. А вот подписать документ, придав ему юридическое значение, – эта ответственность уже перекладывается на другое лицо. Чаще всего на самого директора.

Это довольно действенный способ. Ведь доказать соучастие, например, главбуха без его подписи на документах трудно. Но он не гарантирует безопасность на 100 процентов. Предположим, приказ заключался в том, чтобы распечатать злополучные счета-фактуры. Даже если подпись подделает на них директор, то к учету все равно примет главбух.

Если будут свидетельские показания того же руководителя или других сотрудников о том, что главбух был в курсе всего происходящего, то неизвестно, что решит суд. Тем более если директор заявит, что на самом деле он ничего не знал и документы подписывал главный бухгалтер.

Ведь ни одна экспертиза только по подписи, зачастую неразборчивой, не сможет доказать с уверенностью, кто именно ее оставил.

Еще четверть опрошенных при получении незаконного распоряжения предпочитают подстраховать себя. Либо требуют от директора письменного приказа.

Либо подают служебную записку о своем несогласии, на которой директор пишет резолюцию: приказываю исполнить под мою ответственность. Согласно пункту 4 статьи 7 Федерального закона от 21.11.

96 № 129-ФЗ «О бухгалтерском учете», тогда за действия отвечает руководитель.

https://www.youtube.com/watch?v=Hu9xKcBmn5I

Этот вариант несет определенные проблемы. Во-первых, он чреват осложнением отношений с директором, который вряд ли будет чувствовать себя в безопасности, зная, что у его подчиненного есть такой документ на руках.

Во-вторых, служебная записка или приказ могут освободить от ответственности за пособничество в незаконных действиях или их попустительство. Даже если нарушение имеет признаки уголовного преступления. Здесь можно сказать, что человек пытался переубедить руководство. То есть предпринял все зависящие от него меры, чтобы предотвратить нарушение (п. 4 ст. 31 Уголовного кодекса).

Но к организатору или подстрекателю уголовного преступления это не относится. Они могут избежать ответственности, только если своевременным сообщением органам власти или иными мерами не дали довести преступление до конца.

Если же человек, написавший служебную записку или получивший письменный приказ, сам является исполнителем, то такая предосторожность ему не поможет. Несмотря на обязанность подчиняться руководителю согласно трудовому законодательству, она не служит оправданием незаконных действий. Ни в Уголовном, ни в Налоговом кодексах нет такой поблажки.

Но из всех опрошенных больше всего риску подвергают себя порядка 9 процентов. Чтобы сохранить место работы, они выполняют распоряжения руководства независимо от их законности. И без требования письменного приказа. Остальные 2 процента специалистов предпочитают уволиться, но не рисковать.

Почти в половине случаев за налоговое планирование участники получают поощрения

Из всех опрошенных только у 45 процентов участников налогового планирования есть материальный стимул экономить на налогах. Треть из них получают премию, треть – повышение зарплаты, а оставшиеся – продвижение по карьерной лестнице.

Если сопоставить ответы на другие вопросы, то выявляется заметная тенденция: в таких компаниях планированием налогов занимаются не время от времени, а регулярно.

И достигают более эффективного снижения налоговой нагрузки. Таким образом, при желании собственника сэкономить деньги частью выгоднее поделиться с исполнителями.

Видео:Искусство налогового планированияСкачать

Ничто так не стимулирует инициативу и исполнительность, как вознаграждение.

Не во всех группах есть дружественные предприниматели

При опросе выяснилось, что более половины организаций не имеют дружественных предпринимателей – 52 процента. А десятая часть опрошенных вовсе не входят в группу.

На наш взгляд, такая структура бизнеса явно ограничивает возможности налогового планирования. Тем более что треть лиц, не входящих в группу, в действительности занимаются несколькими видами деятельности.

А это позволяет реально, а отнюдь не фиктивно создавать новые юрлица или регистрировать предпринимателей. Такая структура дает возможность, как минимум, перераспределять налоговую нагрузку между участниками.

Что касается отказа от работы с дружественными предпринимателями, то здесь также теряется ряд удобных возможностей.

Ведь ИП на общем режиме налогообложения может вести деятельность, облагаемую НДС, при этом его доходы будут облагаться НДФЛ по ставке 13 процентов. Что существенно ниже налога на прибыль, который платит юридическое лицо.

Плюс предприниматель может снимать любые суммы на собственные нужды без объяснения причин. Это фактически легальный способ обналичивания денег.

Из других преимуществ работы с предпринимателем можно выделить два*. Пониженную ставку налога на имущество и фиксированную сумму страховых взносов с вознаграждения самого ИП.

Выгодами льготной «упрощенки» мало кто пользуется

Подавляющее большинство опрошенных специалистов указали, что представляемые ими компании применяют только общий режим налогообложения (см. диаграмму 1).

И это несмотря на то, что у них есть дружественные лица – организации, предприниматели, а иногда и те, и другие.

В этой ситуации большинство возможностей сэкономить теряется, если, конечно, зависимые партнеры не являются убыточными или экспортными компаниями.

Диаграмма 1. Какой режим налогообложения*** применяют опрошенные компании?

Из тех, кто совмещает режимы, как и следовало ожидать, чаще выбирают общий режим и «упрощенку». Таких оказалось 12 процентов. Это классический тандем, позволяющий перераспределять налоговую нагрузку на партнера с льготным налогообложением.

Видео:Планирование в бизнесе. ТОП лайфхаков, чтобы всё успетьСкачать

https://www.youtube.com/watch?v=2ymYzT566g0

Тот факт, что только 3 процента практиков применяют упрощенный режим в льготных субъектах РФ, говорит о том, что этот способ налоговой экономии пока не слишком востребован. И напрасно.

Например, в Липецкой, Псковской, Тюменской областях и Ставропольском крае установлена ставка единого налога в размере 5 процентов для всех налогоплательщиков с объектом «доходы минус расходы» независимо от видов деятельности. В Ленинградской области она равна 7 процентам**.

Этот уровень налогообложения ниже даже, чем на Кипре, который так часто используется для вывода прибыли на пониженный режим налогообложения и где ставка налога равна 10 процентам.

Чтобы воспользоваться преимуществами льготных регионов РФ, необходимо перевести туда юридический адрес. А чтобы снизить риск обвинений в фиктивности деятельности общества, собственники обычно организуют там действующий офис и заключают договоры с несколькими сторонними клиентами.

Больше половины компаний интересует любая возможность сэкономить

Из тех, кому интересна налоговая экономия более 1 млн рублей (порядка 18% опрошенных), большинство – производственные организации среднего уровня. Остальных может заинтересовать экономия в меньших размерах. Причем 52 процента практиков будут рассматривать любую возможность снизить платежи в бюджет.

Эти результаты опровергают расхожее мнение, что налоговым планированием стоит заниматься только ради очень больших денег.

Чаще всего экономят с помощью учетной политики или выгодного варианта оформления сделки

Самыми популярными способами налогового планирования являются выгодные положения учетной политики и выбор варианта оформления сделки (см. диаграмму 2). Эти ответы выбрали три четверти практиков. Не намного менее популярны способы, основанные на неясностях законодательства и связанные с перераспределением средств в группе – половина опрошенных.

Диаграмма 2.

Больше всего для компаний интересны способы*** налогового планирования, которые..

Каждый десятый обращает внимание на способы вывода средств за рубеж. Такой ответ дают чаще всего финансовые директора, которые занимаются налоговым планированием.

Решающим фактором для оценки риска является судебка и разъяснения

На следующей диаграмме 3 представлены результаты опроса, кто как оценивает рискованность способа оптимизации. Приоритет судебных выводов и разъяснений чиновников ни у кого не вызывает сомнений.

Диаграмма 3.

Как компании оценивают рискованность способов*** налогового планирования?

Интересен другой факт – явной лидирующей комбинации мер безопасности не выявилось. Можно выделить сочетание анализа судебки и писем и собственной интуиции. Оба эти варианта (без дополнительных ответов) выбрали порядка 13 процентов опрошенных.

Необходимость реорганизации не смутит 85 процентов компаний

Некоторые эксперты высказывают сомнения в эффективности способов налоговой экономии, основанных на реорганизации или ином изменении структуры бизнеса. Мол, люди не будут заниматься такими сложностями, если это только не нужно, чтобы «бросить» фирму. Результаты опроса показывают, что эти опасения беспочвенны. Порядка 85 процентов компаний пойдут на этот шаг.

Каждый третий не всегда отслеживает изменение позиции чиновников и судов

Опасную тенденцию выявил опрос, согласно которому порядка 31 процента компаний не всегда отслеживает изменение позиции судов и чиновников. Они явно попадают в зону риска. Ведь наличие разъяснений чиновников на момент внедрения способа планирования не дает 100-процентной гарантии от штрафов. Если только оно не выдано в адрес конкретного налогоплательщика.

Остальным же придется в суде доказывать, что письмо, размещенное в справочно-правовых системах, является основанием, освобождающим от ответственности. Успешные прецеденты были, но их добиться довольно трудно (определение ВАС РФ от 15.06.09 № ВАС-7202/09, статья «Насколько эффективна защита способа экономии с помощью официальных разъяснений» в «ПНП» № 12, 2009, стр. 76).

Видео:Налоговое планированиеСкачать

Оценка изменений поможет вовремя свернуть отслуживший свое способ налогового планирования. Или скорректировать его согласно новым требованиям. То же самое касается судебной практики.

На связи в инспекции надеются только 8 процентов

Хотя проверяющие и суды прежде всего оценивают первичные документы, 35 процентов компаний не считают их самым важным в безопасности. Из них больше половины уповает на грамотных юристов, а четверть – на связи в инспекции.

https://www.youtube.com/watch?v=ehsxfXxUAHs

Столь малый процент тех, кто надеется на дружественного инспектора, говорит либо о ненадежности этого варианта, либо о несоответствии цены и качества услуг.

Как показала практика, безопаснее не подстраховка во время проверки, а получение выгодного разъяснения в адрес налогоплательщика. Такой документ гарантированно избавит от штрафов (подп. 3 п. 1 ст. 111 НК РФ).

Но вот от уплаты самих доначислений и пеней в случае проигрыша спора он не спасет.

Около трети компаний регулярно внедряют способы оптимизации

В отношении различных схем опрошенные разделились примерно поровну. Около 54 процентов не связываются с ними, но не упускают возможности выгодно оформить операцию. А 46 процентов либо постоянно внедряют различные варианты схем, либо прибегают к ним разово, но только для получения существенной экономии.

Планирование налогов на предприятии: учет и анализ

Планирование налогов на предприятии – это важнейшая составляющая практически любого бизнеса, существующего в современной, развивающейся стране. Так, оно позволяет структурировать бухгалтерию, пополнить бюджет, увеличить конкурентоспособность предприятия. Большинство теоретиков выделяют такие преимущества, как:

- Обеспечение финансовой и налоговой стабильности в деятельности организации;

- Правильное и эффективное распределение ресурсов;

- Прогнозирование и анализ будущих условий, которые будут благоприятны для корпорации;

- Выявление уже существующих проблем и др.

Проектирование необходимо, как правило, для крупных организаций. Однако, и многие частные фирмы осуществляют проектирование обязательных платежей и сборов. Это вполне обоснованно, так как грамотное распределение прибыли и выявление расходов позволяет субъектам мелкого предпринимательства устойчиво держаться на конкурентном рынке.

Принципы налогового планирования

Специалистами в области платежного права многие годы разрабатываются основные начала налогового планирования. В этом процессе удалось выделить несколько составляющих:

- Законность.

Этот принцип распространяется на все сферы деятельности хозяйствующего субъекта. Он означает, что весь процесс бюджетного проектирования должен проистекать в рамках налогового законодательства и чтобы при этом не нарушались права и интересы других лиц. Например, не должно происходить уклонения от обязательных платежей.

- Оптимальность.

Означает, что лицо, которому поручено спланировать налоги, обязано осуществить это способом, который принесет минимальные негативные последствия для деятельности компании в целом.

Например, не рекомендуется слишком сильно снижать платную нагрузку в календарном году, так как в следующем периоде такая нагрузка может значительно увеличиться.

Видео:НАЛОГОВОЕ ПЛАНИРОВАНИЕ 2020Скачать

Необходимо рационально распределять уплату обязательных платежей между периодами, тогда планирование будет эффективным.

- Оперативность.

Принцип подразумевает, что все изменения, вносящиеся в учет доходов и расходов, должны быть динамичными, то есть при достаточной степени необходимости можно было бы вписать дополнительные позиции без ущерба для общего плана.

- Профессионализм.

Это положение означает, что налоговое планирование на предприятие должно осуществляться только специалистами, которые имеют достаточные навыки и знания в области бюджетного контроля и бухгалтерского учета.

Важно! При осуществлении проектирования следует изучить положения налогового кодекса, чтобы избежать ситуации, когда налоговые органы могут воспринять планирование как уклонение от уплаты налогов.

https://www.youtube.com/watch?v=X_NLbmzEfhw

Выделяют и иные принципы, которые имеют уже второстепенное значение. Особое внимание необходимо уделить формам такой деятельности, так как наравне с принципами они имеют основополагающие значения.

Формы планирования

| Корпоративное планирование | Оно происходит в рамках одной организации и направлено на обеспечение только ее устойчивости. |

| Системное | Подойдет для предприятий, образующих консолидацию, то есть для группы фирм. Оно направлено на систематизацию и уменьшение не только расходов одной корпорации, но и других. |

| Индивидуальное | Используется для физических лиц и индивидуальных предпринимателей. В рамках предприятий и холдингов не используется. |

Методы налогового планирования

Анализ денежного проектирования производится ежегодно в каждой конкретной фирме. В определенных случаях он может быть проведен ежеквартально или раз в полугодие. Это зависит от того, уплата какого налога или сбора оптимизируется и какой отчетный период для них предусмотрен.

Все решения, принимаемые в рамках планирования организации и деятельности предприятия, основываются на таких методах, как:

- Использование льгот.

НК РФ предлагает налогоплательщикам множество льгот, направленных на поддержку малого и среднего бизнеса. Если организация подпадает под какую-либо из категорий, то они имеют право собрать необходимые документы и подать заявление в налоговый орган для применения к ним льготных условий.

- Отсрочка платежа.

Налоговый учет и планирование может осуществляться посредством отложения расходов на налоговые выплаты. Это возможно с помощью подачи заявления в налоговый орган в целях предоставления отсрочки или рассрочки платежа. Это предоставляет возможность заплатить по обязательству позже или по частям.

- Операции с объектом, облагаемым налогом.

В этом случае речь идет об отчуждении объекта налогообложения или же заморозке операций с ним, с помощью чего возможно управлять общей массой выплат, подлежащих передаче налоговикам.

Внимание! При выборе того или иного метода необходимо учитывать его влияние на доходы и расходы фирмы. Например, отчуждая объект налогообложения нельзя допустить уменьшение доходности в данный налоговый период.

Правила налогового планирования

Осуществление налогового учета и планирования происходит в несколько этапов, на каждом из которых осуществляются различного рода мероприятия, направленные на сбалансирование организации деятельности конкретного вида предприятия.

Выявление рисков

Этот этап заключается в подробном изучении и анализе всех возможных негативных вариантов налогового планирования деятельности организации. Выявляются риски, к которым относятся:

- риск бремени контроля, проводимого налоговыми органами;

- риск возможного увеличения обязательных выплат в бюджет государства;

- риск осуществления планирования вне рамок налогового законодательства и возможного привлечения к ответственности.

После осуществления действий в рамках этого этапа, лицо, осуществляющее финансовое и налоговое планирование переходит к анализу существующих проблем.

Выявление налоговой проблематики и построение принципиальных направлений деятельности

На этом этапе происходит детальный анализ деятельности хозяйствующего субъекта, рассматриваются сделки, которые он заключал на протяжении отчетного периода, а также ведется подсчет возможной прибыли. После чего составляется подробный список налогов, которые необходимо заплатить. Это и налог на прибыль, на имущество, НДС, акцизы и другие.

Выбор форм и методов планирования

На этом этапе рассматриваются все возможные варианты применения льготных условий налогообложения. Также выявляются возможные сокращения расходов на иного рода затраты и обязательства, изучаются практики и примеры налогового планирования в управлении иных организаций и корпораций. После выбора того или иного метода наступает завершающий этап планирования.

Выработка схемы

В этом случае, составляется единый документ, на котором отображены результаты всех предыдущих этапов и подводится общий итог процесса налогового планирования.

Видео:Валютное и налоговое планирование в инвестицияхСкачать

https://www.youtube.com/watch?v=VagFrsfYTx4

На ней обязательно указываются:

- Доходы;

- Расходы;

- Налоги, которые необходимо уплатить;

- Порядок и сроки выплат;

- Бухгалтерские методы проводки;

- Льготы;

Далее происходит указание на возможные сделки и личности предполагаемых контрагентов. Производятся необходимые расчеты и выводятся примерные итоги, где указывается предполагаемый объем выручки, расходов и общее число прибыли. Образец планирования в каждой организации свой, так как он является локальным актом.

Таким образом, налоговое планирование – это неотъемлемая часть выгодного ведения дел хозяйствующим субъектом. Как правило, если по итогам финансового года схема оказалась грамотно выверенной, то в следующем периоде она берется за основу нового планирования. В нее вносятся необходимые корректировки по поводу объемов денежных вливаний и подлежащих уплате налогов.

Налоговое планирование и совместная деятельность

🎬 Видео

Международное налоговое планирование в современных условияхСкачать

Налоги и налогообложение. Урок 9. Налоговое планированиеСкачать

Международное налоговое планирование, что нужно знать?Скачать

Дьяков Налоговое планирование OKСкачать

НДС. Налоговое планирование для чайников. Базовый уровеньСкачать

Налоговое планирование 2021. Оптимизация и защита бизнесаСкачать

11 ключевых финансовых показателей в бизнесе || Финансовое планированиеСкачать

Налоговое планирование и совместная деятельностьСкачать

Налоговое планирование - цели, этапы и рискиСкачать

Эфир по налоговому планированиюСкачать

О курсе "Налогообложение малого бизнеса. Налоговое планирование" | Ирина Шапошникова. РУНОСкачать

Международное налоговое планирование. Принципы, методы и подходыСкачать

Все для налогового планирования в БП 3.0Скачать

Видеоинструкция к курсу "Налогообложение малого бизнеса. Налоговое планирование" | РУНОСкачать