22 февраля

Какие документы, куда и в какие сроки должен представить экспортер, чтобы законно применять нулевую ставку налога на добавленную стоимость (НДС). Какие отметки таможни должны стоять на документах. Как правильно ответить на требование налоговой, если в документах были найдены несоответствия. Эксперт сервиса Контур.Декларант Наталья Лайша отвечает на частые вопросы бизнеса.

Согласно Налоговому кодексу Российской Федерации для экспортируемых товаров предусмотрена налоговая ставка 0 %, и потому при вывозе товаров с территории РФ компания-экспортер не должна уплачивать НДС.

Поскольку сбор налогов при экспорте товаров контролирует ФТС России, то компания при подаче таможенной декларации на вывозимые товары НДС со ставкой 0 % в графе 47 «Исчисление платежей» не рассчитывает. Однако она обязана подтвердить свое право применять нулевую налоговую ставку.

По сути, ей надо отчитаться, что товары прошли процедуру экспорта и по факту были вывезены с территории РФ.

- Куда и в каком виде подать документы

- Какие документы надо представить

- Сроки подачи документов

- Когда нужны отметки таможенного органа

- 1. «Выпуск разрешен»

- 2. «Товар вывезен»

- Как ответить на требование налоговой после подачи документов

- Сроки ответа на требование

- Справка, прилагаемая к грузовой таможенной декларации — Идеи для бизнеса

- Рекомендации по заполнению

- Образец справки, прилагаемой к грузовой таможенной декларации

- Номер ГТД — расшифровка по импорту и экспорту, примеры

- Как и когда заполнять номер ГТД в счете-фактуре

- Что это такое — ГТД (расшифровка)

- Когда необходимо вносить номер ГТД в счет-фактуру

- Когда оформляются счет-фактуры без номера ГТД

- Номер ГТД в счете-фактуре с 01.10.2021 — что изменилось

- Вопросы и ответы

- Номер таможенной декларации в счете-фактуре, как проверить таможенную декларацию по кодовому номеру онлайн?

- Заполнение деклараций таможенной стоимости

- Формы ДТС-1 и ДТС-2

- Декларационные формы ДТС-3 и ДТС-4

- Расчет таможенной стоимости

- Показатели, используемые для расчета

- В каких случаях ДТС подавать не нужно

- Заполнение декларации

- Корректировка таможенной стоимости

- Что такое грузовая таможенная декларация? Образец заполнения

- Что такое грузовая таможенная декларация (ГТД)?

- Какие сведения содержит

- Виды ГТД

- Когда декларацию можно не заполнять?

- Порядок заполнения грузовой ТД

- Основные требования к оформлению

- Какие документы подаются вместе с ГТД?

- Образец таможенной декларации 2021

- Как формируется номер декларации?

- 💥 Видео

Куда и в каком виде подать документы

Подать документы для подтверждения нулевого НДС необходимо в налоговую инспекцию по месту регистрации юрлица — сделать это можно на бумаге или в виде электронных реестров через систему оператора электронного документооборота (ЭДО).

Как правило, бумажный пакет документов для подтверждения НДС 0 % используют небольшие компании, у которых в течение года бывает 10–30 поставок товаров. А крупные участники ВЭД, перемещающие товары в больших объемах, подают в ИФНС электронные реестры.

Какие документы надо представить

- Если вы подаете документы на бумаге, вы должны передать в налоговую (ст. 165 НК РФ):

- Контракт на поставку товаров (либо его копию). Если контракт уже представлялся в налоговый орган, то повторно отправлять его не нужно. Достаточно направить уведомление с реквизитами ранее представленного документа и наименования налогового органа, в который он подавался.

- Таможенную декларацию (либо ее копию) с отметкой таможенного органа о выпуске товаров и отметкой о фактическом вывозе товаров с территории РФ.

До 2021 года экспортер также должен был представлять в ИФНС копии транспортных или товаросопроводительных документов с отметкой таможенного органа о вывозе товаров.

Сейчас эти документы подаются только по истребованию налоговой.

- Если вы подаете документы в электронном виде через систему ЭДО, то вам надо отправить в налоговую:

- Электронный реестр таможенной декларации.

Сроки подачи документов

Документы на бумаге (контракт и таможенная декларация) подаются в налоговый орган в течение 180 календарных дней со дня выпуска экспортной декларации — отсчет начинается с даты в отметке «Выпуск разрешен» (п. 9 ст. 165 НК РФ).

Электронные реестры компания представляет одновременно с подачей налоговой декларации (п. 10 ст. 165 НК РФ).

Когда нужны отметки таможенного органа

Важное условие для подтверждения нулевого НДС — наличие на таможенной декларации отметок таможенного органа. Налоговое законодательство предусматривает два типа отметок:

- «Выпуск разрешен» — о помещении товаров под таможенную процедуру экспорта;

- «Товар вывезен» — о вывозе товаров с территории РФ.

Оригинальные отметки проставляются в виде прямоугольного штампа сиренево-розово-синей мастикой (оттенок зависит от степени изношенности штемпельной подушечки). Кроме того, отметка может быть указана в виде сведений и являться аналогом оригинального штампа при электронном таможенном декларировании.

Разберемся, в каких случаях для налоговой инспекции нужна та или другая отметка и в каком виде.

1. «Выпуск разрешен»

В письме от 31.07.

2021 № СД-4-3/14795@ ФНС разъяснила: если компания подает таможенную декларацию в электронной форме — а другого варианта быть не может, так как 100 % таможенных деклараций в РФ подаются в электронном виде — то отметку «Выпуск разрешен» достаточно представить в виде сведений о выпуске товаров. Такая отметка появится в документе автоматически, когда таможенный орган закончит проверку декларации и пришлет соответствующее сообщение в сервис для таможенного декларирования.

https://www.youtube.com/watch?v=oG4exVW2ccQ

ФНС также уточняет, что в дальнейшем проставлять оригинальный штамп «Выпуск разрешен» на распечатанные копии таможенных деклараций не требуется.

Бывает, что бухгалтерия компании-экспортера просит штамп «Выпуск разрешен» для ведения внутреннего учета. Тогда штамп можно получить на таможенном посту, куда подавалась декларация на товары. В случае удаленного декларирования товаров штамп можно поставить на таможенном посту, указанном в графе 30 таможенной декларации «Местонахождение товаров».

Отметка таможни в виде сведений о выпуске товаров в копии электронной таможенной декларации выглядит так:

2. «Товар вывезен»

Что касается отметки «Товар вывезен», то ее необходимо получить в виде оригинального штампа только в случае, если компания-экспортер будет подавать документы о подтверждении нулевого НДС в налоговую на бумаге.

Штамп проставляется на таможенной декларации и на транспортном документе таможенным органом в пункте пропуска через границу. Одновременно инспектор вносит информацию о вывозе товаров в базу данных ФТС России и далее эти сведения передаются в ФНС для контроля (п. 17 ст. 165 НК РФ).

Если штамп не проставили в пункте пропуска, то подтверждение факта вывоза можно получить в таможенном органе, где товар декларировался. Для этого на таможенный пост надо подать заявление, которое составляется в произвольной форме, при этом обязательно указываются:

- регистрационный номер декларации на товары, по которой требуется подтвердить факт вывоза;

- порядковый номер и описание товара;

- код таможенного органа места убытия.

Заявление можно составить как в бумажном, так и в электронном виде. Таможенный орган в течение 10 дней направит декларанту информацию о фактическом вывозе товаров так же — в письменном или электронном виде.

Если компания-экспортер подает в налоговую электронные реестры, то отметка «Товар вывезен» на таможенных документах не требуется — ни в виде сведений, ни в виде оригинального штампа (п. 15 ст. 165 НК РФ).

Тем не менее для подготовки реестра необходимы будут сведения о дате фактического вывоза товаров.

Их можно получить через личный кабинет на портале ФТС с помощью информационного сервиса «Информирование о вывозе товаров».

Как ответить на требование налоговой после подачи документов

Налоговая инспекция может истребовать документы в следующих случаях (п. 1.2 ст. 165 НК РФ):

- если сведения, которые представил налогоплательщик, не соответствуют тем, что есть у налогового органа;

- если у ФНС отсутствуют сведения, которые ФТС передает в рамках ведомственного обмена.

Если по результатам сверки налоговая запросила транспортный документ, экспортер должен представить бумажную накладную с оригинальным штампом «Товар вывезен».

Если налоговая запросила декларацию у экспортера, который для подтверждения нулевого НДС использовал электронный реестр, то ему достаточно представить копию электронной таможенной декларации, распечатанной из своего программного средства, со сведениями таможни о выпуске товаров (в дальнейшем проставлять штамп «Выпуск разрешен» на этой копии ЭДТ не нужно). При этом штамп «Товар вывезен» на бумажной копии не требуется (п. 15 ст. 165 НК РФ) — это разрешено с октября 2021 года правками Федерального закона от 03.08.2021 № 302-ФЗ в положениях ст. 165 НК РФ.

Сроки ответа на требование

Документы необходимо представить в течение 30 календарных дней с даты получения требования налогового органа.

Если компания-экспортер не представит документы в ответ на требование налоговой, обоснованность применения налоговой ставки 0 % будет считается неподтвержденной.

Отправляйте декларации во все таможенные органы России. Подключите сервис Контур.Декларант.

Узнать подробности

Видео:Декларация на товарыСкачать

Справка, прилагаемая к грузовой таможенной декларации — Идеи для бизнеса

Справку необходимо оформлять отдельно для каждой партии товара с одним названием. Такой документации подвергается весь товар, который подпадает под таможенный режим выпуска, который применяется внутри государства. Полностью заполнив все пол справки юр.

или физическое лицо занимающееся декларированием товарных предметов, или данная операция производится от их имени. Также возможен вариант когда совершить подобную сделку поручают таможенному брокеру, который выступает посредником в таможенном декларировании и представляет интересы юридических лиц.

Основной задачей выпуска данной справки является сопоставление информации о товаре.Правила оформления для справки составлен правительством РФ. Соответствующее постановление от 31 декабря 2005 г No872 оговаривает эти правила. Справка оформляется на листе А4, сама же справка содержит две части «А»и «Б» которые распечатываются с двух сторон листа.

Первая часть, раздел «А», готовится и оформляется лицом занимающимся оформлением декларации. Сам документ, эта справка скрепляется подписью декларанта и печатью. Печать ставится в случаях строго оговоренных законодательством, когда субъект совершающий сделку должен заверят свои действия печатью.

Возможно что документ будет заполняться частным лицом, частным предпринимателем. В таком случае следует указать реквизиты, ФИО, а также документ который удостоверяет личность.

Рекомендации по заполнению

На лице заполняющем справку лежи ответственность за достоверно предоставленную информацию, вносимую в справку.Раздел «А» который заполняет декларант составляется согласно требованиям.Наименование товара указывают в первом поле справки. Здесь необходимо указать полное название товара.

Также необходимой информацией будет марка, модель, товарный брэнд, а также характеристики технической единицы товара.Следующей заполняемой графой является количество товара, которое подсчитывают по количеству товара запечатанного в отдельные коробки, упаковки.

https://www.youtube.com/watch?v=JFQEY8l-K68

Акцизные марки — это поле которое заполняется по востребованию, если товар подлежит акцизному сбору. В таком случае следует указать номер и серию акцизной марки. Бывают случаи когда ввозимый товар подлежит акцизному сбору, но акцизной маркировки не имеет.

В таком случае необходимо указать реквизиты разрешительного сопутствующего документа который выдается на подобные товары.Последующая графа заполняемая при оформлении справки это производитель товара. Производитель товара — это и страна в которой был выпущен товар, и также компания которая занималась выпуском товара.

Обычно указывают наименование компании, а также физический и юридический адрес компании. Подобна информация должна содержатся в документах предоставляемых для декларирования.

Дальнейшее поле отвечает за наличие документов, которые доказывают соответствие техническим требованиям, предъявляемым подобным товарам и установленным государственным отделом стандартизации.

Дальше стоит указать информацию о субъекте который заключает внешнеторговый договор. Упоминаются реквизиты договора и также российский представитель в договоре

В поле “Сведения о лицах, заключивших внешнеторговый договор” пишут реквизиты договора (номер и дата совершения сделки).

Кроме того данные о лице, которое представляет российскую сторону:для юридического лица — название, ОГРН, идентификационный номер гражданина (ИНН), код причины постановки на учет (КПП) и адрес;для физического лица, которое получило оформление на территории Российской Федерации как индивидуальный предприниматель, – ФИО, кроме того серия, номер, дата и место выдачи основного идентифицирующего документа, идентификационный номер гражданина (ИНН) и адрес, по которому живет данный гражданин или зарегистрировано данный субъект права;для контрагента – наименование лица и его местонахождение, указанные в договоре;Колонна “Владелец товара” наполняется, если товар был размещен раньше под другой таможенной диетой, и относительно этого проходили отчуждение, передача прав использования, расположение или владение перед его выходом для свободного средства. В положении показаны новости о человеке, который приобрел права собственности на товар после его импорта в таможенную территорию Российской Федерации:Для юридического лица – имени, основного государственного числа записи (ОГРН), идентификационный код налогоплательщик (ИНН), код причины планирования в опись (КПП) и направление;Для физического лица, зарегистрированного на территории Российской Федерации в качестве единоличного владельца, – ФИО, также серия, число, дата и место поставки паспорта (документ, который подтверждает человек), идентификационный код налогоплательщика (ИНН) и направление, из–за которого он живет постоянно или осмотрен этот человек;В “Адресате товара” поля информация об адресате товаров согласно транспорту (транспорт) документы определены, коснувшись товаров в его выходе для свободного способа международный транспорт или информация о человеке, который приобрел права собственности на товарах в конце, или изменение раньше избранные таможенные инструкции было внесено (согласие в данных, определенных для владельца положения товаров):Для юридического лица – имени, основного государственного числа записи (ПСРН), ИНН, кода причины записи (контрольный пункт) и направления;Для физического лица, зарегистрированного на территории Российской Федерации как разведенный предприниматель – фамилии, имени, второго имени, и также серия, число, дата и место выхода паспорта (документ, который подтверждает человек), INN (TIN) и направление, из–за которого он живет постоянно или осмотрен этот человек;Имя и код таможенных органов определили место вместо прибытия товаров на таможенной территории Российской Федерации, и также назовите их и код таможенных органов, которые сделали выход товаров, они определены от имени положения Таможенных органов;Служащий таможенных органов, которые делают таможенную запись товаров “Таможенные органы“, подтверждает секцию “A” ссылки после проверки данных, определенных в этой части колонны с данными “, объявил в заявлении таможенного груза, с целью учреждение наблюдения товаров в эти данные. Число, соответствующее количеству заявлению таможенного груза, который раздавлен в секции” B “ссылки, закреплено в ссылку и также подтверждено служащим таможенных органов.Секция “Б” ссылки наполненная в каждое последующее осуществление оптом (передача) последним владельцем товаров (продавец) и покупателя (адресатом) и подтвердила из–за его прессы.Разведеные предприниматели, которые понимают товары вместо имени организации, входят в фамилию, имя, второе имя, и также серия, число, дата и место выхода паспорта (документ, который подтверждает человек).Ответственность за безопасность данных, определенных в секции “B” ссылки в каждой фазе осуществление (передача) товаров, рождаются владелец товаров (продавец) и покупатель (адресат) товаров.

Наполняя ссылку все доклады, и также пресса прессы должна быть точной и просвет.

Образец справки, прилагаемой к грузовой таможенной декларации

Скачать образец справки, прилагаемая к грузовой таможенной декларации в формате .doc

Видео:Заполнение справки БК. Часть 1. Титульный листСкачать

Номер ГТД — расшифровка по импорту и экспорту, примеры

Любые сделки связанные с ввозом или вывозом товара, а также последующей оплатой таких операций, облагаются налогами, и для совершения правильного вычета проводятся отдельные процедуры с общей использованной суммой.

Каждой таможенной декларации присваивается отдельный налоговый номер, который облегчает ФНС проведение проверки и контроля всех операций.

В основном такие номера используются исключительно налоговыми службами, однако владельцы деклараций также могут проверить состояние собственного документа на момент его проверки, и верного заполнения информативной базы.

Как и когда заполнять номер ГТД в счете-фактуре

Чтобы указать НДС на товар, реализатор обязан формировать счет-фактуру, но так как такие операции довольно часто применяются в процессе перемещения груза из страны в страну, то есть при совершении импортных и экспортных операций, продавец при наличии оснований указывает в счете-фактуре номер ГТД. Что это такое, как расшифровывается, где взять расшифровку импорта, как заполняется в новом бланке с 01.10.2021?

В 2021 году под влиянием существенных изменений в законодательстве этот вопрос и тема в целом претерпели множество изменений.

https://www.youtube.com/watch?v=bp5w2Fo-nvs

В 2021 — 2021 году номер ГТД есть неотъемлемой частью счета-фактуры при ввозе или производстве импортных материалов, сырья, продукции и прочего, указывать его следует с соблюдением всех требований законодательства и помнить об исключениях, когда внесение информации не требуется.

Что это такое — ГТД (расшифровка)

ГТД – это грузовая таможенная декларация, обязательная к заполнению, если происходит перемещение товара между странами неважно в какую сторону (экспортные и импортные операции).

Таможенная декларация содержит основные данные о:

- Стоимости товара, идентификационные данные;

- Применяемом в этой операции транспорте;

- Участниках мероприятия – отправителе и получателе груза.

Номер, присвоенный ГТД, подлежит обязательному переносу в графу 11 счета-фактуры. Причем обновление данного бланка, которой произошло с 01.10.2021 затронуло как раз данную графу 11 — поменялось ее наименование, добавлено вначале слово «регистрационный».

Значение ГТД невозможно недооценить, так как она:

- Предоставляет возможность выполнить проверку груза по факту таможенными сотрудниками;

- На ее основании осуществляется пропуск через границу;

- Она дает возможность оценить факт правильного исполнения таможенного законодательства;

- Является подтверждением действий со стороны участников в рамках закона;

- Является источником показателей для внесения их в счет-фактуру и начисления в дальнейшем НДС.

Так как данная грузовая таможенная декларация обеспечивает узаконивание перевоза товаров, его формирование важно:

- При ввозе/вывозе налогооблагаемой продукции;

- При ее передвижении с применением индивидуального экономического подхода;

- Ввоз/вывоз активом на сумму свыше 100 евро.

Если все вышеперечисленные товары не сопровождаются декларированием, то их импорт расценивается как контрабанда.

Форма ГТД составляется на 4-х идентичных листах, каждый из них используется:

- Для хранения на таможне в архиве;

- С целью подшивания в папку таможенной статистики;

- Передачи лицу, декларирующему груз;

- С целью сопровождения транспортной перевозки.

Таможенную декларацию на груз доступно сформировать любым удобным способом, но без ошибок и исправлений.

Когда необходимо вносить номер ГТД в счет-фактуру

Согласно законодательству номер ГТД является обязательным к указанию в счете на товар, но при этом указывается не всегда, а только при наличии оснований. Указывать сведения о таможенной декларации необходимо в графе 11. Наименование данной графы с 01.10.2021 — регистрационный номер таможенной декларации.

При этом необходимо учитывать, что данный номер вноситься до отгрузки товара покупателю.

Чтобы вписать ГТД в документ следует выполнить следующие операции:

- Перевозить импорт на территорию российского государства – регистрационный номер указывается в счете в процессе реализации и передаче груза покупателю.

- Переработка импортного сырья – для обоснования внесения номера в счет необходимо установить, что произведенная продукция полностью соответствует по качеству приобретенному сырью, в противном случае, она признается изготовленной на территории России и выполнять внесение согласно законодательству не надо.

- Сырье импортного происхождения, но уже закуплено на территории РФ – в данном случае следует действовать аналогично предыдущему случаю и установить, что уже готовые изделия соответствуют по качеству импортному сырью.

Пошаговые действия по заполнению графы 11 в счете-фактуры (пример):

В случае выяснения, что заполнение фактуры следует совершать с указанием номера таможенной декларации, действуют таким образом:

- Вводиться набор чисел в соответствующую графу счета-фактуры;

- Перепроверяются показатели с первичным документом – 1-я графа таможенной декларации;

- В 10-й графе следует указать страну производителя – этот показатель находиться в 16-й графе декларации;

- При этом если для ввоза сырья использовалось несколько партий однотипного товара, каждая из которых сопровождалась отдельным декларированием, при реализации в счет-фактуру необходимо внести номера всех ГТД.

Когда оформляются счет-фактуры без номера ГТД

Существуют случаи, когда организация, реализующая импорт, не должна применять номер декларации:

- Объект передается неплательщиком НДС – такой поставщик вправе не формировать счет-фактуру, а значит и оснований для внесения числового набора, нет;

- Импорт товара не декларировался – закон не запрещает отдельные группы импорта ввозить в пределы России без деклараций, а это значит, что и вносить нечего.

Также номер ГТД в счете-фактуре не указывается:

- При реализации отечественных изделий;

- Поступившие грузы из стран ЕАЗС или перевезенную через их территории.

Номер ГТД в счете-фактуре с 01.10.2021 — что изменилось

С 1 октября 2021 года в действующий бланк счета-фактуры введено ряд изменений. Одно из них коснулось наименования графы 11. К формулировке добавлено слово «регистрационный».

В целом, суть назначения данной графы не изменилось. В нее по-прежнему нужно вносить номер таможенной декларации из графы А декларации на товары, оформляемой при совершении импортных операций с выставлением счета-фактуры.

То есть номер таможенной декларации состоит из регистрационного номера (три цифровых блока через дробь) и порядкового номера товара. Регистрационная составляющая присваивается декларации при ее принятии на таможне.

Вопросы и ответы

Вопрос 1: Компания приобретает импортный товар у организации, работающей на УСН и не выставляющей счета-фактуры, а, значит, не указывающей номер ГТД. Покупатель продавать купленный импортный товар будет с НДС, нужно ли заполнять номер таможенной декларации в счете-фактуре покупателю при перепродаже?

Вопрос 2: Организация покупает импортный товар несколькими партиями, на каждую оформлен ГТД. Товар подлежит перепродаже сразу всем объемом. Нужно ли все номера деклараций вносить в счет-фактуру?

Вопрос 3: Зарубежный поставщик импортной продукции не указал в счете-фактуре номер грузовой таможенной декларации. При перепродаже данной продукции обязательно ли указывать данный номер в с/ф? Правильным ли будет оформление без регистрационного номера?

Вопрос 4: При заполнении регистрационного номера декларации с 01.10.2021 поставщик указал данный номер вместе с кодом товара. Правильно ли это, или нужно потребовать переоформления счета-фактуры для требования вычета?

Ответ: В графе 11 счета-фактуры нужно указывать регистрационный номер (три цифровых блока через дробь). Однако, если поставщик дополнил этот номер кодом товара, то это не приведет к отказу в вычете НДС.

Даже если это будет принято налоговиками как ошибка в оформлении счета-фактуры, это не помешает верно идентифицировать требуемую информацию о покупателе, поставщике, товаре, налоге, поэтому право на вычет не будет утеряно.

https://www.youtube.com/watch?v=hKFpANdhSN4

С сайта: http://buhland.ru/nomer-gtd-v-schete-fakture/

Номер таможенной декларации в счете-фактуре, как проверить таможенную декларацию по кодовому номеру онлайн?

В данной статье будут рассмотрены особенности заполнения номера таможенной декларации в 1С.

Разберемся на примере:

- в чем разница между полным и регистрационным номером таможенной декларации;

- откуда берутся «неформатные» номера таможенных деклараций;

- как в 1С ввести номер таможенной декларации, указанный в счете-фактуре поставщика;

- как исправить ошибочно заведенный в программе номер таможенной декларации;

- в каком формате номера отражаются в книге покупок и в декларации по НДС.

В графе 11 счета-фактуры (СФ) указывается регистрационный номер таможенной декларации (ТД) (пп. л п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Видео:Заполнение в программе Грузовой таможенной декларацииСкачать

Заполнение деклараций таможенной стоимости

Декларация таможенной стоимости — это документальное отражение стоимостных характеристик товара, переправляемого через государственные границы. По сути, это расчетный формуляр, раскрывающий сумму затрат на покупку и транспортировку ТМЦ через таможенные границы.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Это специализированный вид отчетной документации, который оформляется в качестве сопровождения грузов, переправляемых через государственные границы. По факту, ДТС определяет стоимостное значение перевозимой продукции. То есть сколько стоит сам товар и какие затраты пришлось оплатить перевозчику, чтобы доставить груз до таможенного пункта.

Сведения ДТС используются для расчета таможенных сборов и пошлин и не только. Например, чтобы разместить ценности на временное хранение, придется подтвердить их стоимость документально. Следовательно, достаточно предоставить ДТС в подтверждение.

Показатели таможенной стоимости подтверждаются документально. Иначе сведения не имеют никакой юридической силы. ДТС всегда подается вместе с грузовой декларацией и является ее неотъемлемой частью. Если компания не предоставит полный пакет документов, то орган таможни откажет в приемке товара.

Формы ДТС-1 и ДТС-2

При ввозе товаров, продукции и прочих товарно-материальных ценностей на территорию ЕАЭС оформляются ключевые формы: декларация таможенной стоимости (формы ДТС-1 и ДТС-2). Бланки и правила их составления закреплены в Решении Коллегии Евразийской экономической комиссии от 16.10.2021 № 160.

Формуляры заполняют практически на все виды товаров, ввозимых в ЕАЭС. Но есть исключения. При декларировании таможенной стоимости ДТС не заполняется для следующих категорий товаров:

- если ТМЦ помещаются под процедуры таможни, которые не предусматривают начисление и уплату пошлин, налогов и сборов;

- если заявленные величины стоимостных показателей не предусматривают обязанность по исчислению и уплате таможенных поборов, налогов и пошлин;

- если стоимость ввозимой партии не превышает допустимой суммы, установленной государством — членом ЕАЭС (максимум 10 000 долларов США), за исключением многоразовых поставок по одному контракту и повторяющихся поставок между постоянными поставщиками и покупателями в рамках разных контрактов.

Декларации заполняются в двух экземплярах. Первый экземпляр отчетной документации подается в орган таможни вместе с грузовой декларацией. Второй экземпляр, уже с отметкой таможни о получении, остается у заявителя.

Декларационные формы ДТС-3 и ДТС-4

Специальные формуляры ДТС-3 и ДТС-4 оформляются на товары, вывозимые с территории РФ. Бланки и порядок заполнения утверждены Приказом ФТС РФ от 27.01.2011 № 152.

Формы являются неотъемлемой частью таможенной декларации на вывозные товары из РФ. Но если вывозимая продукция не подлежит обложению таможенными сборами, налогами и пошлинами, то составлять ДТС-3 и ДТС-4 не обязательно.

https://www.youtube.com/watch?v=795qrOBKcX0

Декларационная отчетность формируется в двух экземплярах и подается вместе с основной декларацией в орган таможни. Один экземпляр остается у принимающих контролеров. А второй бланк с отметкой возвращается заполнителю.

Расчет таможенной стоимости

Исчисление стоимостных показателей может производиться несколькими методами. Каждый из них предусмотрен для конкретных ситуаций.

| Наименование метода | Способ расчета | Особенности применения |

| Цена сделки перевозимой продукции | Это фактические затраты компании на приобретение продукции и ее транспортировку. Также включают и дополнительные затраты. Например, интеллектуальный труд или траты на хранение. | Способ используют только при наличии документального подтверждения всех включенных затрат. Например, если какие-то расходы невозможно подтвердить счетами или актами, то такой способ применять не рекомендуется. |

| Цена сделки аналога | Если фактически траты по перевозимым ТМЦ определить невозможно, то применяется этот метод. Его суть заключается в том, что для расчета берутся показатели аналогичной поставки. | Важное условие — срок ввоза продукции не может превышать 90 дней. К расчету принимается наименьший экономический показатель. |

| Цена сделки однородных товаров | Допускается исчислить стоимость по показателям сделок с однородными товарами. Это те ТМЦ, которые имеют схожие характеристики и параметры с перевозимой продукцией. | В подсчете следует учитывать только наименьшие экономические показатели по рынку. |

| Вычитание | Суть метода заключается в том, что из рыночной стоимости вычитают дополнительные затраты.Например, для расчета определяется рыночная стоимость аналогичного или однородного товара, а затем из суммы вычитаются расходы на транспортировку, пошлины, комиссии и прибыльные надбавки. | Рыночная стоимость уменьшается на добавочные издержки. |

| Сложение | Расчетное значение определяется как сумма следующих показателей:

| В расчет включают усредненные показатели. |

| Резервный метод | Исчисляется на основании данных других экспортеров. Расчет производится на основании сведений, предоставляемых госорганами. | Считается наименее точным, поэтому используется крайне редко. |

Обратите внимание, что методы расчета различаются не только формулами и выкладками, но и сопровождаемой документацией. Например, только для метода расчета по цене сделки с перевозимой продукции оформляется ДТС-1. Во всех остальных случаях заполняют ДТС-2.

Показатели, используемые для расчета

Это значения, которые напрямую влияют на конечный результат:

- рыночная стоимость ТМЦ;

- издержки на транспортировку;

- страховые услуги;

- оформление документов;

- дополнительные траты.

Все виды расходов требуют документального подтверждения и(или) экономического обоснования. В противном случае их нельзя учесть в декларирование таможенной стоимости ввозимых товаров.

В каких случаях ДТС подавать не нужно

Оформлять дополнительную документацию не требуется в таких случаях:

- перевозимые товары освобождены от обложения таможенными поборами;

- на ТМЦ составляется временная декларация, например, когда перевозчик не может дать точную информацию о перевозимом грузе.

В этих случаях ДТС не требуется. Достаточно направить в орган таможни основную грузовую декларацию.

Заполнение декларации

Все формы ДТС представляют собой две страницы, каждая из которых раскрывает информацию о перевозке. Первая страница документа — это сведения о транспортируемом товаре. Здесь указывается наименование, количество, таможенная стоимость, характеристики и прочие показатели груза. Любая неточность или ошибка может привести к проблемам и спорам с контролерами таможни.

https://www.youtube.com/watch?v=PuCHcWBJOL4

Второй лист ДТС — это детальный расчет стоимости и информация о методе ее расчета.

Будьте готовы, что таможенники вправе запросить подтверждающую документацию. Бумаги необходимы для подтверждения расчетов и сведений о перевозке. Основные требования, предъявляемые к заполнению декларации таможенной стоимости, — это документальное подтверждение. Если обоснования не будут поданы таможенникам на рассмотрение, то контролеры вправе отказать в провозке груза через границу.

Какие документы потребуются:

- договоры поставок;

- счета-фактуры;

- инвойсы;

- платежные поручения, квитанции и чеки;

- лицензии и свидетельства;

- технические паспорта на товар;

- спецификации и прочее.

Корректировка таможенной стоимости

Ошибки и недочеты при оформлении декларационной документации не редкость. Если таможенники отказали в приеме груза, указав на неточность в оформлении, следует исправить ошибки. В таком случае декларирование и корректировка таможенной стоимости производятся по стандарту. В документацию вносятся исправления, которые отражают реальные значения и характеристики перевозки.

Причем корректировку вправе провести не только декларант, но и его официальный представитель. Также инспекторы таможни могут самостоятельно скорректировать документы. Тогда декларанту не требуется оформлять дополнительные бумаги.

Скачать бланк ДТС-1

Скачать бланк ДТС-2

Скачать образец заполнения ДТС-1

Скачать бланк ДТС-3

Скачать образец заполнения ДТС-3

Скачать бланк ДТС-4

Скачать образец заполнения ДТС-4

Видео:Грузовая таможенная декларацияСкачать

Что такое грузовая таможенная декларация? Образец заполнения

статьи:

Декларирование позволяет контролировать перемещение товаров через российскую границу, ограничивать перевозку некоторых из них, запрещать вывоз национальных ценностей, а также взимать налоги и таможенные пошлины. Грузовая таможенная декларация входит в перечень документации, обязательной для осуществления внешней торговой деятельности.

Что такое грузовая таможенная декларация (ГТД)?

Грузовая таможенная декларация (ГТД) – вид документа строго установленной формы, содержащий сведения о товаре, перемещаемом через государственную границу при внешнеэкономических сделках юридических лиц. Без заполнения ГТД импорт и экспорт товара в РФ запрещен, является нарушением закона и ведет к административной и уголовной ответственности.

ГТД является самым распространенным видом таможенных деклараций, подается при помещении товара под таможенные процедуры и выступает в роли:

- базового документа, на основании которого формируется статистика таможни и оборота внешней торговли;

- юридического свидетельства возникновения правоотношений между лицом, ответственным за грузоперевозку, декларантом и таможней;

- документа финансовой отчетности.

Функции, которые выполняет грузовая таможенная декларация (или декларация на товары):

- информативная – факт сообщения таможенному органу участником внешней торговли сведений о товаре и сделке с иностранными партнерами;

- декларативная – подтверждение правомерности внешнеторговой операции, т.е. соответствия законодательным нормам РФ;

- мандатная – документальное подтверждение таможней законности импорта/экспорта груза;

- учетная – содержит статистические данные внешнеторговых операций.

Перечень органов, имеющих право регистрации ГТД, установлен Приказом ФТС РФ № 1133 от 15. 06.2010 г. Инспектирующее уполномоченное лицо проставляет в документе отметки о соответствии нормам российского законодательства.

Номер, проставленный в декларации, дальше используют при оформлении другой документации по грузу. Декларантом может быть только лицо российского гражданства.

Документ подают в любой таможенный орган, уполномоченный к принятию ГТД, в письменном или электронном варианте (последний – только для пунктов, имеющих необходимое техническое оснащение).

Какие сведения содержит

Информация, которая должна быть указана в ГТД, регламентируется статьей № 181 ТК ТС. Любая декларация на товары должна содержать следующие сведения:

- вид проводимой таможенной процедуры;

- сведения о декларанте, брокере, отправителе/ получателе товара;

- информация о транспорте, используемом для перевозки груза;

- условия поставки товара;

- страна происхождения товара (при ввозе) или назначения (при вывозе);

- информация о товаре (наименование, код, количество, упаковка, таможенная и статистическая стоимость);

- квоты (для товаров, на ввоз которых есть ограничение);

- сведения о типах и суммах таможенных платежей, пошлин;

- валюта сбора;

- информация о пункте прохождения таможенной процедуры;

- место, дата составления документа;

- иные сведения.

Виды ГТД

В зависимости от конкретных ситуаций, при которых подаются грузовые таможенные декларации, Таможенный Кодекс РФ различает несколько видов документов.

- Полная ГТД – стандартная форма, предъявляемая декларантом.

- Краткую декларацию подает перевозчик до помещения груза под таможенную процедуру.

- Неполная (временная) оформляется в связи с особыми условиями (например, из-за отсутствия всех сведений о товаре по причинам, не зависящим от декларанта) только после согласования с таможенным органом. В этой ситуации декларант обязуется в определенные таможней сроки предоставить недостающую информацию.

- Периодическая декларация на товары подается декларантом при условии постоянного регулярного вывоза российских товаров через границу. Подача такого вида документа осуществляется только с разрешения проводящего процедуру таможенного органа.

Когда декларацию можно не заполнять?

Заполнение грузовой таможенной декларации обязательно при осуществлении внешнеэкономической торговой деятельности с перемещением товара через границу Российской Федерации. Декларирование по форме ГТД необязательно в следующих случаях:

- при ввозе/вывозе товара, не облагаемого налогами и пошлинами;

- при перемещении груза физическим лицом не в коммерческих целях;

- при экспорте/ импорте предметов, таможенная стоимость которых составляет менее 100 €;

- при транспортном перемещении груза, в отношении которого не принимаются меры экономической политики.

Порядок заполнения грузовой ТД

Форма декларации на товары – ГТД утверждается Комиссией ТС и представляет собой несколько бланков-листов в формате A4 или небольшую брошюру. Заполняется декларация по правилам, установленным в приказе ГТК «Об утверждении Инструкции о порядке заполнения ГТД».

1. Основной лист ТД 1. Заполняется на товары, имеющие одно наименование для единого заявленного режима перемещения.

В основной лист входят четыре экземпляра: первый – для архива таможни, второй – для отдела таможенной статистики, третий является финансово-отчетным документом и возвращается на руки декларанту, четвертый лист прилагается к сопроводительным документам на груз и направляется в таможенный пункт, где будет проходить процедура растаможивания.

https://www.youtube.com/watch?v=q0ISP_dgEU0

Основные сведения, содержащиеся в листе ТД 1, должен заполнять декларант. Таможенным органом заполняется графа №7, где ставится отметка о принятии документа для таможенного оформления, а также графы 43, С, Д, в которых последовательно указывается поэтапное прохождение растаможивания и контроля.

2. Лист формы ТД 2. Документ необходим к заполнению, если в грузе есть товары нескольких наименований. В одном добавочном листе можно задекларировать не более трех названий. Структура и правила заполнения листов ТД 2 полностью аналогичны форме ТД 1. Количество листов формы ТД 2, которые могут быть дополнительно заполнены декларантом, законодательством не ограничено.

Основные требования к оформлению

- Документ должен быть оформлен на соответствующем бланке, разборчиво, без каких-либо ошибок, исправлений и помарок.

- ДТ заполняется только на русском языке в печатной форме.

- Декларанту не дано право вносить в документ сведения, не установленные Инструкцией заполнения ГТД.

- В случае исправления, оно должно быть заверено подписями уполномоченного лица и декларанта.

Иначе поправка будет расценена как помарка, и декларацию не примут.

Какие документы подаются вместе с ГТД?

Вместе с товарной декларацией в таможенный орган, где происходит оформление, подается следующая документация:

- документ, удостоверяющий полномочия декларанта на подачу ГТД от своего имени;

- транспортные документы, подтверждающие перемещение груза через границу РФ;

- паспорт внешнеэкономической сделки (копия);

- декларация таможенной стоимости;

- документы, подтверждающие контроль доставки товаров;

- квитанции об оплате таможенных платежей;

- копия ГТД на электронном носителе.

Образец таможенной декларации 2021

Здесь вы можете подробнее ознакомиться с примером оформления грузовой таможенной декларации и скачать бланк заполнения документа.

Пример заполненной декларации

Декларация в формате PDF

Декларация в формате WORD

Как формируется номер декларации?

После проверки ГТД проходит регистрацию и ему присваивается определенный номер. Последний формируется из следующих показателей:

- Первый элемент из 8 цифр – код таможенного органа, где проходит оформление декларации.

- Вторая часть – дата регистрации ГТД по форме число, месяц, две последние цифры года – например, 200318 (20 марта 2021 года).

- Третий элемент из 7 цифр – порядковый номер регистрации, присвоенный таможенным органом. Обычно первая декларация каждого нового календарного года начинается с единицы, например, ГТД №0000001.

Все элементы разделяются знаком «/» без пробелов.

#ФОРМА#Нужна помощь с доставкой и оформлением грузов?#

Только при наличии маркировки есть возможность без задержек пройти таможенное оформление груза

Данный статус предоставляет организации возможность пользоваться упрощенным порядком оформления грузов

💥 Видео

Ошибки с последствиями в таможенной декларацииСкачать

Процесс таможенного оформленияСкачать

ТАМОЖЕННОЕ ОФОРМЛЕНИЕ ГРУЗА | РАСТАМОЖКА КОНТЕЙНЕРА | Основные этапы | Inter Trans LogisticsСкачать

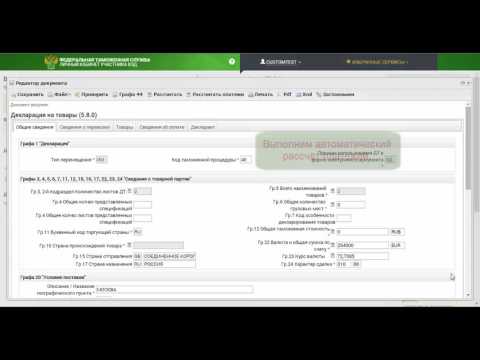

Вебинар: Как читать таможенную декларацию? Особенности заполнения отдельных графСкачать

Предварительная таможенная декларация | ПД грузоперевозкиСкачать

Справка БК. Часть 8. Сведения об обязательствах имущественного характераСкачать

Загрузка данных грузовой таможенной декларации в 1С ПредприятиеСкачать

Что такое T1 | Транзитная декларацияСкачать

Заполнение пассажирской таможенной декларации через портал предварительного информированияСкачать

Урок 7. Исчисление платежей (графы 47, В) и завершение заполнения ДТСкачать

Декларирование товаров и транспортных средствСкачать

Таможенное декларирование. Основные ошибки при заполнении декларации на товарыСкачать

Правила предоставления пассажирской таможенной декларацииСкачать

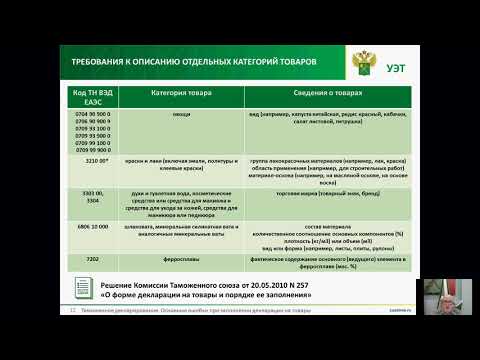

Видеоурок: Описание товара в графе 31 таможенной декларацииСкачать

Заполнение ДТ - Урок 1Скачать

Законодательство в сфере таможенного регулирования и таможенный кодекс ЕАЭССкачать