Подоходным налогом облагаются заработные платы, отпускные, премии, выплаты по листу нетрудоспособности, в том числе по уходу за больным ребенком. Не подлежат налогообложению:

- пособия по беременности и родам;

- компенсационные выплаты, например, при увольнении, кроме компенсации за неиспользованный отпуск;

- единовременные выплаты (в том числе материальная помощь), например, членам семьи умершего работника и др. (полный перечень смотрите в ст. 217 НК РФ).

Сроки уплаты НДФЛ за сотрудников в 2021 году не меняются. Платежное поручение для перечисления НДФЛ с зарплаты должно быть отправлено в банк в тот же день, либо на следующий за днем удержания. То есть если зарплата за январь 2021 года выплачена (а значит и удержан подоходный налог) 1 февраля, то НДФЛ должен быть перечислен 1 или 4 февраля 2021 года, так как 2 и 3 февраля — выходные дни.

Переживаете за своевременность выплат и налоговых отчислений? Передайте все расчеты по выплатам НДФЛ специалистам сервиса Главбух Ассистент Они возьмут на себя расчет и оформление подоходного налога, а у вас появится свободное время на развитие бизнеса.

Важно! НДФЛ с аванса не удерживается

Что касается пособий по больничному листу и отпускных, то с них НДФЛ перечисляется до конца месяца, в котором произошла выплата.

То есть за отпускные, выплаченные сотруднику 6 марта 2021 года, уплатить налог следует не позднее 31 марта 201.

Сумма налога зависит от статуса налогоплательщика (13% для резидентов и 30% для нерезидентов), но для КБК при уплате НДФЛ с доходов сотрудников ИП статус не имеет значения.

О сроках уплаты НДФЛ в 2021 году читайте здесь

- Изменения КБК в 2021 году

- Актуальные в 2021 году коды БК при уплате НДФЛ за сотрудников ИП

- Как исправить некорректный КБК в «платёжке» НДФЛ за сотрудников

- Кбк по ндфл 2021 за сотрудников: таблица для юрлиц и ип

- Кбк ндфл 2021: что важно знать

- Кбк ндфл за работников в 2021 году

- Кбк пеней по ндфл за 2021 год

- Кбк ндфл 2021 для юридических лиц по штрафам

- Кбк для нерезидентов по ндфл

- Кбк ндфл ип за сотрудников и за себя

- Образец платежного поручения по НДФЛ

- Какой кбк при уплате ндфл за работников

- Сроки уплаты НДФЛ в 2021 год

- Кбк по ндфл в 2021 году: таблица

- Образец платежного поручения по ндфл в 2021 году

- Как уточнять платеж по НДФЛ с 01.01.2021

- Сроки перечисления

- Кбк ндфл 2021 за сотрудников: узнать и расшифровать

- Код бюджетной классификации или КБК

- Состав КБК 2021

- Таблица КБК в 2021 году по НДФЛ

- Если неправильно указан КБК 2021

- Кбк по ндфл в 2021-2021 году

- Общие правила и порядок уплаты НДФЛ в 2021-2021 году

- Что необходимо знать о КБК плательщикам НДФЛ?

- Образец платежного поручения по НДФЛ в 2021-2021 году

- Тоже может быть полезно:

- Кбк ндфл 2021 за сотрудников для ип на патенте

- Кбк для уплаты ндфл

- Кбк ндфл в 2021 году

- КБК НДФЛ за сотрудников на 2021 год (таблица)

- Кбк для уплаты ндфл, пени и штафов на 2021 и 2021 год

- Кбк ип

- Кбк для оплаты ндфл и пеней

- Кбк ндфл 2021 за сотрудников

- Что такое КБК для ИП и как используется при уплате налогов и взносов

- Что такое КБК

- Для чего он нужен ИП

- Кбк 2021 года: страховые взносы ип

- ОМС

- ОПС

- 📸 Видео

Изменения КБК в 2021 году

КБК часто меняются, например с 2021 года изменились коды по налогу на прибыль, на акцизы и курортный сбор, а с 2021 года меняется порядок формирования и применения КБК (утвержден приказом Минфина от 08.06.2021 № 132н).

Чтобы не пропустить изменения и быть спокойным за правильность и своевременность уплаты всех налогов, воспользуйтесь помощью профессионалов из сервиса Главбух Ассистент . Они проследят за изменениями в законодательстве, вовремя уведомят вас об актуальных реформах и решат все вопросы с налоговой.

Об изменениях КБК 2021 здесь

Актуальные в 2021 году коды БК при уплате НДФЛ за сотрудников ИП

Изменения в законах не коснулись КБК НДФЛ за работников для ИП, в 2021 году всё также действительны коды, утвержденные Приказом Минфина от 1.07.2013 № 65н.

КБК код бюджетной классификации представляет собой 20-значный код, которым зашифрованы определенные сведения о платеже. Например, с 14-й по 17-ю цифры кода обозначают вид платежа, 1000 это налог, если 2100, то пени, если 3000, то штраф.

Подробнее о КБК 2021 читайте здесь

Таблица актуальных КБК НДФЛ 2021 ИП за сотрудников

| Вид НДФЛ | Наименование платежа | КБК |

| С доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ | налог | 182 1 01 02010 01 1000 110 |

| пени | 182 1 01 02010 01 2100 110 | |

| штраф | 182 1 01 02010 01 3000 110 | |

| С доходов, полученных нерезидентами, работающих по найму у ИП на основании патента (ст.227.1 НК РФ) | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| штраф | 182 1 01 02040 01 3000 110 | |

| С доходов, указанных в ст. 228 НК РФ | налог | 182 1 01 02030 01 1000 110 |

| пени | 182 1 01 02030 01 2100 110 | |

| штраф | 182 1 01 02030 01 3000 110 |

Более детальный и актуальный перечень всех КБК для ИП всегда можно найти на сайте Федеральной налоговой службы налог.ру.

Заметим, что КБК НДФЛ за сотрудников- нерезидентов, трудящихся по найму у организаций или ИП на основании патента, выделен в налоговом кодексе особо!

О КБК для ИП читайте также здесь и здесь

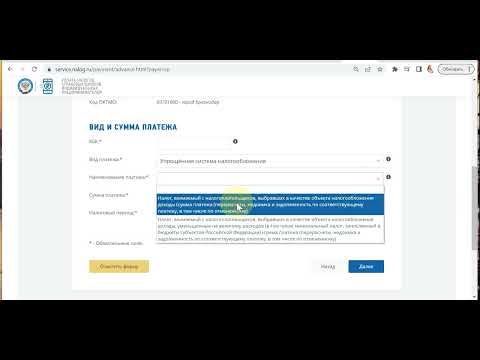

https://www.youtube.com/watch?v=b8oAsN9sc8w

Не забывайте о возможности больше времени уделять бизнесу, передав часть рутинных функций на аутсорс.

- Ведем бухгалтерский учет за вас

- Сами сдаем налоговую и бухгалтерскую отчетность

- Оптимизируем налоги

Посмотреть цены

Как исправить некорректный КБК в «платёжке» НДФЛ за сотрудников

Видео:УВЕДОМЛЕНИЕ ОБ ИСЧИСЛЕННЫХ СУММАХ НАЛОГОВ И ВЗНОСОВ 2024 / #маркер #бухгалтерия #налогиСкачать

Кбк по ндфл 2021 за сотрудников: таблица для юрлиц и ип

В статье — все действующие и актуальные КБК для перечисления НДФЛ за сотрудников в 2021 году в виде таблицы, а также бесплатные образцы платежных документов и справочники, расшифровка КБК, полезные ссылки.

Внимание! Специально для бухгалтеров и кадровиков мы подготовили справочники и образцы документов, которые помогут оформить трудовые отношения с работниками в соответствии с ТК РФ, правильно произвести выплату вознаграждений и удержать с них НДФЛ и страховые взносы. Скачивайте бесплатно:

Вести учет зарплаты и кадров удобно в программе БухСофт. Она подходит для ИП, ООО, бюджетных учреждений, НКО, банков, страховых организаций и т.д.

Программа включает в себя полный кадровый учет, табели, расчет зарплаты для любой системы, калькуляторы больничных и отпускных, выгрузку проводок в 1С, автоматическое формирование всей отчетности (ФСС, 2-НДФЛ, РСВ, персучет и т.д.) и многое другое.

Кбк ндфл 2021: что важно знать

Предлагаем вашему вниманию актуальные КБК для уплаты НДФЛ за сотрудников и в иных ситуациях для юридических лиц и ИП. Все коды представлены в удобных таблицах. Также ознакомьтесь с образцом заполнения платежного поручения на уплату НДФЛ.

В структуру КБК НДФЛ 2021 входит 20 цифровых значений:

- в номерах 1 — 3 зашифрован код администратора дохода (182 — налоговой службы);

- в 4 — 13 номерах содержится код вида доходов: группа (100) и подгруппа (101);

- номера 14 — 17 показывают код подвида доходов

- номера 18 — 20 содержат код классификатора операций сектора государственного управления (в части налогов код 101).

Найти или проверить КБК для любого платежа можно на нашем сайте – просто нажмите на кнопку ниже:

Проверить КБК онлайн

Приведем расшифровку КБК НДФЛ 2021 года более подробно:

КБК для пеней указывают в платежном поручении в поле 104. Памятка о том, как правильно заполнить 104-е поле и остальные реквизиты платежки, приведена в окне ниже, эту памятку можно скачать:

Кбк ндфл за работников в 2021 году

НДФЛ за сотрудников обязаны уплачивать фирмы и ИП — работодатели. Именно их законодательство наделило функциями налогового агента. Приведенные в таблице КБК НДФЛ 2021 за работников следует применять при перечислении налога с заработной платы, больничных пособий, оплаты отпусков, дивидендов и т. п.

| Вид выплаты | Используемый КБК |

| Заработная плата, больничное пособие, отпускные, дивиденды и т. п | 182 1 01 02010 01 1000 110 |

Кбк пеней по ндфл за 2021 год

Фирмам и ИП грозят пени при неперечислении или неполном перечислении налога. Начислят их в целом по компании. При этом инспекторы учтут дату перечисления дохода и сроки удержания налога.

Штраф начислят, если НДФЛ неправильно отражен в отчетности. При правильном отражении достаточно простого погашения долга и уплаты пеней за просрочку. Уточненку не подавайте. НДФЛ с пенями уплатите до обнаружения недоимки инспекцией.

Пени лучше избегать. Для этого своевременно платите налог в бюджет. Сроки следующие:

- По авансам и зарплате — не позже следующего дня после их выплаты.

- По больничными отпускным выплатам – не позже последнего числа месяца выплаты.

- По дивидендам – не позже следующего дня после выплаты.

| Вид выплаты | Используемый КБК |

| Пени фирмы — работодателя | 182 1 01 02010 01 2100 110 |

| Пени ИП | 182 1 01 02021 01 2100 110 |

| Пени физлица | 182 1 01 02030 01 2100 110 |

ПримерНДФЛ КБК 2021 за работников — пениООО «Символ» перечислило НДФЛ с зарплаты за октябрь (ее сумма 900 000р.) с опозданием на 5 дней. Ставка рефинансирования за это время не изменилась и была равна (условно) 7,5% годовых.

https://www.youtube.com/watch?v=CW_o7d_C2_E

Инспекция рассчитала «налоговые» пени по формуле, которая применяется при просрочке платежа не более 30-ти дней:

В результате пени за 5 дней составили 1125 р. (900 000р. х 5 дн. х 7,5% х 1/300).

Эту сумму бухгалтер «Символа» перечислил по КБК 18210102010012100110.

Кбк ндфл 2021 для юридических лиц по штрафам

Для перечисления в бюджет штрафов по подоходному налогу предусмотрены такие КБК:

| Вид выплаты | Используемый КБК |

| Штрафы фирмы — работодателя | 182 1 01 02010 01 3000 110 |

| Штрафы ИП | 182 1 01 02021 01 3000 110 |

| Штрафы физлица | 182 1 01 02030 01 3000 110 |

Кбк для нерезидентов по ндфл

Фиксированный авансовый платеж с выплат нерезидентам, которые работают у граждан РФ по патенту, вносят в бюджет, используя специальный код:

| Вид выплаты | Используемый КБК |

| Фиксированный авансовый платеж | 182 101 02040 01 1000 110 |

Кбк ндфл ип за сотрудников и за себя

ИП на ОСНО уплачивают НДФЛ в бюджет с доходов своих работников и по собственной прибыли. Код следующий:

| Вид выплаты | Используемый КБК |

| Налог по доходам | 182 101 02040 01 1000 110 |

Образец платежного поручения по НДФЛ

При выплате зарплаты и удержании соответствующей суммы налога с работника, заполните платежку и перечислите налог в день выдачи дохода.

Оформление и перечисление осуществите в день выплаты зарплаты или не позднее следующего за ним дня. Заполненный документ выглядит так:

Платежку по НДФЛ с отпускных, а также больничных выплат сделайте не позже следующего за соответствующей выплатой дня:

Образец платежки для ИП выглядит так:

а также по пеням:

Видео:КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ruСкачать

Какой кбк при уплате ндфл за работников

Какие коды бюджетной классификации по НДФЛ на 2021 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат в 2021 году? Приведем удобную таблицу с КБК по НДФЛ на 2021 год (для юридических лиц). Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

Сроки уплаты НДФЛ в 2021 год

По общему правилу, заплатить в 2021 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2021 года работодатель выплатил 8 февраля 2021 года.

Датой получения дохода будет 31 января 2021 года, датой удержания налога – 8 февраля 2021.

Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 11 февраля 2021 года (поскольку 9 и 10 число – это суббота и воскресенье).

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход.

Например, сотрудник уходит в отпуск с 6 по 23 марта 2021 года. Отпускные ему были выплачены 1 марта.

В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 31 марта 2021 года.

После того как в бюджет поступит НДФЛ, перечисленный налоговыми агентами, эти денежные средства распределяются между бюджетом субъекта РФ и бюджетами муниципальных образований (поселений, муниципальных районов, городских округов) по нормативам, установленным бюджетным законодательством.

Кбк по ндфл в 2021 году: таблица

В 2021 году произошли некоторые изменения в части КБК. См. “Минфин подготовил новые КБК на 2021 год“.

Однако КБК по НДФЛ за сотрудников в 2021 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2021 года по подоходному налогу.

https://www.youtube.com/watch?v=yWBC_BE2gAk

Таблица с КБК на 2021 года по НДФЛ

| Вид НДФЛ | КБК в 2021 году |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02021 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02021 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02021 01 3000 110 |

Образец платежного поручения по ндфл в 2021 году

Далее приведем образец платежного поручения на перечисление НДФЛ в 2021 году. Код бюджетного классификации по НДФЛ указывается в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

Как уточнять платеж по НДФЛ с 01.01.2021

Если при перечислении НДФЛ налоговый агент допустил ошибку, платеж можно уточнить при соблюдении трех условий:

- прошло не более трех лет с момента платежа;

- уточнение не приводит к образованию недоимки;

- несмотря на ошибку, деньги поступили в бюджетную систему.

Если платеж не поступил в бюджет, то уточнить платеж нельзя, а обязанность налогового агента по перечислению НДФЛ считается неисполненной (например, если деньги не поступили в бюджетную систему из-за ошибки в номере счета Федерального казначейства). В таком случае налоговый агент должен:

- перечислить НДФЛ заново, оформив платежное поручение правильно;

- обратиться в инспекцию за возвратом неправильно уплаченного налога.

Если платеж в бюджет поступил, то возвращать деньги и платить налог заново не нужно. Можно уточнить любой реквизит платежного поручения, в частности:

- счет Федерального казначейства (поле 17);

- ИНН плательщика (поле 60);

- КПП плательщика (поле 102);

- ИНН получателя (поле 61);

- КПП получателя (поле 103);

- реквизит “плательщик” (поле 8);

- реквизит “получатель” (поле 16);

- основание платежа (поле 106);

- статус плательщика (поле 101);

- показатель налогового периода (поле 107); КБК (поле 104).

Чтобы уточнить платеж, налоговый агент должен подать в инспекцию по месту учета заявление о допущенной ошибке и приложить к нему копию платежного поручения, в котором она допущена (п. п. 7, 8 ст. 45 НК РФ в редакции Федерального закона от 29.07.2021 N 232-ФЗ).

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Сроки перечисления

Видео:Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Кбк ндфл 2021 за сотрудников: узнать и расшифровать

С термином «КБК» встречался не только каждый работник бухгалтерии, перечисляя платежи в бюджет, но и любое физическое лицо при уплате имущественных налогов, штрафов, пеней и госпошлины при подаче заявления на регистрацию ИП по форме Р21001. Рассмотрим значение этого понятия на примере КБК НДФЛ 2021 за сотрудников. Также в статье приведена таблица КБК (коды бюджетной классификации) на 2021 год.

Основой экономики России является бюджетная система. Объединение поступлений, расходов бюджета необходимо для правильного отражения показателей бюджетного учета, подготовки бухгалтерской, финансовой отчетности.

Для идентификации платежа в самом документе, с 2013 года на территории России введена единая кодировка всех поступлений и трат бюджета.

Взглянув на платеж, специалист сразу может получить по КБК всю информацию о том, каков объект налогообложения, получатель платежа, статья, подстатья дохода, бюджетный это платеж или нет.

Код бюджетной классификации или КБК

КБК это сокращение, которое трактуется как код бюджетной классификации, складывается из 20 цифр и определяет получателя, вид, назначение платежа, а также уровень распорядителя этих средств, и другую дополнительную информацию.

https://www.youtube.com/watch?v=n_XSvbLZm1Y

Узнать код можно из справочника, который каждый год публикует Министерство финансов России. Последний из них был принят приказом Минфина № 65н от 01 июля 2013г. «Об утверждении указаний о порядке применения бюджетной классификации Российской Федерации». Последние изменения были внесены приказами № 90н от 6 июня 2015г. и №190н от 1 декабря 2015 г.

Состав КБК 2021

На что указывает код бюджетной классификации

1) Код подразделяется на 4 основных блока доходов:

- Шифр администратора

- Вид

- Подвид

- Код КОСГУ

| Шифр администратора | Вид | Подвид | Код КОСГУ | ||||||||||||||||

| разряд | разряд | разряд | разряд | ||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

2) Первые 3 цифры определяют администратора поступлений. Каждому главному распорядителю присвоен свой шифр. Обозначение 182 закреплено за Федеральной налоговой службой, 392 – за Пенсионным фондом России, 393 – за Фондом обязательного социального страхования РФ.

3) Шифр вида доходов самый длинный — десятизначный. Четвертый разряд кода означает принадлежность к группе: 1 – доходные перечисления, 2 – безвозмездные поступления, 3 – поступления от занятий предпринимательством.

4) Дальше перечисления детализируются на подгруппы – 5 и 6 разряд:

- 01 — налоги на прибыль;

- 02 – социальные отчисления;

- …

- 06 – имущественные налоги;

- 07 – взносы за природопользование;

- …

- 13 – поступления по платным услугам.

5) Следующие пять знаков указывают на статью, подстатью бюджета. Их значение можно найти в справочнике КБК 2021. Это достаточно длинный перечень, а приводить весь список полностью здесь нецелесообразно.

6) Двенадцатый с тринадцатым разряды шифра соответствуют уровню бюджета — получателю налога (федеральный, региональный или муниципальный).

7) Шифр подвида дохода (программ) призван разделить различные виды поступлений: 1000 – налог, 2000 – означает пеню, 3000 – соответственно штраф.

8) Последние 3 разряда показывают код классификации операций сектора госуправления (КОСГУ):

110 – налоговые поступления;

120 – средства от собственности;

130 – поступления по платным услугам;

140 – суммы, изъятые принудительно;

160 – социальные отчисления, взносы.

Таким образом, каждый сотрудник может прочесть любой, малопонятный поначалу, шифр.

Возвращаясь к нашему примеру, КБК на 2021 год 182 1 01 02010 01 1000 110 означает:

- 182 – получатель – Федеральный налоговый орган;

- 1 – поступил налог;

- 01 – относится к налоговым поступлениям;

- 02010 – статья и подстатья бюджета;

- 01 – поступление в федеральный бюджет;

- 1000 – вид поступления – налоговый платеж;

- 110 – платеж относится к налоговым доходам.

Более подробно об изменениях в КБК, их причинах и, непосредственно, о применении кодов бюджетной классификации в данном видео:

Таблица КБК в 2021 году по НДФЛ

| НДФЛ, перечисляемый работодателем — налоговым агентом | 182 1 01 02010 01 1000 110 |

| Пеня с НДФЛ, уплаченная работодателем — налоговым агентом | 182 1 01 02010 01 2100 110 |

| Штраф с НДФЛ, уплаченный работодателем — налоговым агентом | 182 1 01 02010 01 3000 110 |

| НДФЛ с сумм, полученных от предпринимательства и частной практики | 182 1 01 02021 01 1000 110 |

| Пеня с сумм, полученных от предпринимательства и частной практики | 182 1 01 02021 01 2100 110 |

| Штраф с сумм, полученных от предпринимательства и частной практики | 182 1 01 02021 01 3000 110 |

| НДФЛ с сумм, полученных от аренды, продажи имущества, с выигрышей, перечисляемых резидентом добровольно | 182 1 01 02030 01 1000 110 |

| Пеня с сумм, полученных от аренды, продажи имущества, с выигрышей, перечисляемых резидентом добровольно | 182 1 01 02030 01 2100 110 |

| Штраф с сумм, полученных от аренды, продажи имущества, с выигрышей, перечисляемых резидентом добровольно | 182 1 01 02030 01 3000 110 |

| НДФЛ с выплат, полученных нерезидентами, работающими в России по патенту | 182 1 01 02040 01 1000 110 |

| Пеня с выплат, полученных нерезидентами, работающими в России по патенту | 182 1 01 02040 01 2100 110 |

| Штраф с сумм, полученных нерезидентами, работающими в России по патенту | 182 1 01 02040 01 3000 110 |

Коды бюджетной классификации необходимо правильно указывать не только в документах на отправку платежей, штрафов, но и в декларациях, расчетах, справках. Это необходимо, чтобы начисления и уплата фискальных выплат попадали на одни и те же коды у администратора платежа. Примером служит справка 2-НДФЛ, где подробно рассматривается порядок её заполнения, а также новая форма 2-НДФЛ с изменениями.

Если неправильно указан КБК 2021

Из-за частых изменений кодов, большого количества знаков или по невнимательности, плательщики часто совершают ошибки при отправке налоговых платежей. Как найти правильный выход из сложного положения? Есть несколько вариантов.

https://www.youtube.com/watch?v=X4kg-28HXqk

Работа над ошибками

- Если ошибочно указать КБК другого платежа, деньги поступят бюджету, но они буду зачислены в уплату другого налога, а по текущему — образуется недоимка. В этом случае нужно получить акт сверки расчетов с ИФНС. По итогам сверки можно написать письмо о зачете переплаты одного платежа в счет уплаты другого, если это бюджеты одного уровня (федеральный, региональный или муниципальный). Если уровни разные, то зачет невозможен. Придется узнать код КБК 2021 и ещё раз уплатить налог уже с верным адресом. По другому налогу можно оставить переплату в счет уплаты будущих платежей или написать заявление на возврат. Налоговая может вернуть деньги только после проведения камеральной проверки.

Видео:Коды бюджетной классификации (КБК)Скачать

Кбк по ндфл в 2021-2021 году

В 2021 году никаких кардинальных поправок в НК РФ по части уплаты подоходного налога не вносилось. На начало 2021 года также пока все еще не планируются внесение корректировок в отношении удержания НДФЛ работодателем и перечисления этого налога в государственную казну. При этом важно понимать, что механизм оплаты подоходного налога имеет ряд особенностей.

В зависимости от того, на каком основании НДФЛ подлежит отчислению в бюджет, различаются и Кбк по ндфл в 2021-2021 году за сотрудников. Из этой публикации вы узнаете, на какие КБК следует перечислять подоходный налог в 2021-2021 году.

Общие правила и порядок уплаты НДФЛ в 2021-2021 году

В статье 226 НК РФ содержатся требования российского налогового законодательства по НДФЛ в виде правил, которые должны соблюдать все плательщики подоходного налога. Требования, которые будут актуальны и в 2021-2021 году, сводятся к следующему:

1. После того как работнику была перечислена заработная плата (в т.ч. премии, выплаты среднего заработка во время командировок, выплаты подрядчикам по гражданско-правовым договорам), работодатель должен уплатить подоходный налог не позже, чем через сутки после перечисления заработка сотрудника.

2. НДФЛ с заработной платы работника, который находится на больничном (или в отпуске), необходимо уплатить в бюджет государства не позже последнего дня данного месяца.

3. НДФЛ с выплат при увольнении, включая компенсацию за неиспользованный отпуск и зарплату, осуществляется не позже дня, следующего за последним днем работы.

4. Заполнять отчетность в виде формы 6-НДФЛ, в которой отражены все начисления, а также удержания необходимо каждый квартал. Сведения нужно заполнять по каждому сотруднику в отдельности.

5. Подоходный налог следует уплачивать:

- ИП – по месту жительства;

- организации – по месту учета.

Обратите внимание, что предприниматели, которые работают на ПСН или ЕНВД должны перечислять подоходный налог с заработной платы своих сотрудников в ИФНС по месту своего учета, где они зарегистрированы с ведением подобной деятельности.

Что необходимо знать о КБК плательщикам НДФЛ?

На 2021-2021 год коды бюджетной классификации для уплаты подоходного налога за работников не изменились. Таким образом, КБК, которые были утверждены приказом Минфина № 65н от 01 июля 2013 года (в последней редакции) остаются актуальными.

Сразу скажем, что отчисления по налогам за физических лиц в 2021-2021 году будут осуществлять на различные КБК, зависящие от:

- вида платежа;

- статуса налогоплательщика.

Коды бюджетной классификации не будут отличаться при выплатах за наемных работников, которые трудятся по договору, независимо от того, являются ли работники резидентами или нет.

Как уже было отмечено, коды отличаются по виду платежа. В таблице ниже мы представили КБК для уплаты НДФЛ в 2021-2021 году:

| Индивидуальные предприниматели на ОСНО, нотариусы, адвокаты | КБК по НДФЛ | Юридические лица (организации) — налоговые агенты | КБК по НДФЛ |

| Уплата НДФЛ | 182 1 01 02021 01 1000 110 | Уплата НДФЛ | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ | 182 1 01 02021 01 2100 110 | Пени по НДФЛ | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ | 182 1 01 02021 01 3000 110 | Штрафы по НДФЛ | 182 1 01 02010 01 3000 110 |

Формируя платежное поручение по уплате подоходного налога с работников, не забудьте проверить, правильно ли вы указали Кбк по ндфл в 2021-2021 году. Неправильно указанный код может привести к нежелательным издержкам и претензиям со стороны ИФНС из-за не поступившего вовремя платежа.

Образец платежного поручения по НДФЛ в 2021-2021 году

КБК по НДФЛ вносится в поле 104 платежки.

https://www.youtube.com/watch?v=QrTXpFHftUk

На фрагменте формы 0401060 вы можете увидеть, где расположено поле 104 (выделено красным цветом) для указания КБК по уплате НДФЛ в 2021-2021 году:

(16) +———+——+————+——-

¦Вид оп. ¦(18) ¦Срок плат. ¦(19)

+———+ +————+

¦Наз. пл.¦(20) ¦Очер. плат.¦(21)

+———+ +————+

Получатель ¦Код ¦(22) ¦Рез. поле ¦(23)

—————+——+——+—+——+-+——+——+—-++——

(104) ¦ (105)¦(106)¦ (107) ¦ (108) ¦(109)¦(110)

Заполненный образец платежного поручения на уплату подоходного налога в 2021 году будет выглядеть следующим образом:

Подписи Отметки банка |

Неточности при заполнении платежки по уплате НДФЛ выявлять, а затем уточнять.

При перечислении НДФЛ с отпускных в назначении платежа следует писать:

«Налог на доходы физических лиц на отпускные за март 2021 года по сроку уплаты 31.03.2021». Все остальные графы платежного поручения заполняются также, как и при перечислении НДФЛ с заработной платы.

Тоже может быть полезно:

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК +7 499 938 52 26. СБП +7 812 425 66 30, доб. 257. Регионы — 8 800 350 84 13 доб. 257

Видео:ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Кбк ндфл 2021 за сотрудников для ип на патенте

Важно! НДФЛ с аванса не удерживается Что касается пособий по больничному листу и отпускных, то с них НДФЛ перечисляется до конца месяца, в котором произошла выплата.

То есть за отпускные, выплаченные сотруднику 6 марта 2021 года, уплатить налог следует не позднее 31 марта 201.

Сумма налога зависит от статуса налогоплательщика (13% для резидентов и 30% для нерезидентов), но для КБК при уплате НДФЛ с доходов сотрудников ИП статус не имеет значения.

Они проследят за изменениями в законодательстве, вовремя уведомят вас об актуальных реформах и решат все вопросы с налоговой.

Кбк для уплаты ндфл

Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

https://www.youtube.com/watch?v=hCykyjDEcRY

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день.

В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты.

Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП. Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха.

Кбк ндфл в 2021 году

А НДФЛ он уплатит на основании полученного из ИФНС уведомления (), в котором и будет указан необходимый КБК.

При перечислении пеней/штрафа плательщик указывает следующие КБК: Плательщик НДФЛ КБК при уплате пеней КБК при уплате штрафа Налоговый агент 182 1 01 02010 01 2100 110 182 1 01 02010 01 3000 110 ИП 182 1 01 02021 01 2100 110 182 1 01 02021 01 3000 110 Физлицо (не ИП) 182 1 01 02030 01 2100 110 182 1 01 02030 01 3000 110 Также читайте:

Форум для бухгалтера:

Подписывайтесь на наш канал в

Налоговым доходам соответствует код 101.

О том, чем грозит ошибка в КБК, читайте в материале . Действующие КБК установлены приказом Минфина России

«О порядке формирования и применения кодов бюджетной классификации РФ.»

от 08.06.2021 № 132н.

В него уже вносились изменения, но на значения кодов, установленных для НДФЛ, корректировки исходного приказа не повлияли, поэтому продолжают действовать те же КБК по НДФЛ 2021 г.

, перечисляемому налоговым агентом за своих работников (КБК НДФЛ за сотрудников 2021).

Наименование платежа КБК НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст.

227, 227.1 и 228 НК РФ 182 1 01 02010 01 1000 110 Пени 182 1 01 02010 01 2100 110 Штрафы 182 1 01 02010 01 3000 110 При необходимости вернуть НДФЛ налогоплательщик должен заполнить заявление по спецформе (приложение 8 к приказу ФНС от 14.02.2021 №

КБК НДФЛ за сотрудников на 2021 год (таблица)

Однако, отпускные платежи налогом облагаются.

Если заработная плата сотруднику Росприроднадзора перечислена 25 января 2021 года (пятница), то денежные средства по НДФЛ должны поступить не позже, чем 28 число (понедельник), то есть на следующий рабочий день после получения зарплаты.

По новому законодательному акту в этом случае никаких штрафных неустоек не последует. Налог на доходы физических лиц, который ранее в законодательстве носил название подоходного налога, исходя из самого наименования взимается с доходов физлиц. Из общей зарплатной суммы вычитается фиксированный процент, который называется налоговой ставкой.

Согласно НК РФ, определенные виды доходов не облагаются налогом. К ним относятся: подарки от близких, наследство от родственников, дарение недвижимости, которая имеет срок эксплуатации более трех лет.

Если доходный платеж является заработной платой, то тогда взиматься он будет с налогового агент, то есть обычно с того юрлица или ИП, который платит денежные средства, а не работник, получающий их.

Кбк для уплаты ндфл, пени и штафов на 2021 и 2021 год

Патентники сбор не оплачивают, но сумма пошлины исчисляется с зарплаты работников бизнесмена-патентника.

Кроме стандартных платежей по налогу, существуют штрафы и пени по НДФЛ.

Последние начисляются, если плательщик нарушает налоговое законодательство при подсчете, исчислении и декларировании сбора. Чтобы внести санкционные платежи, используется соответствующий КБК НДФЛ.

Штраф в 2021 для юридических лиц начисляется, если нарушитель вовремя не перечислил пени.

При внесении санкционных средств в поле платежки 104 указывается соответствующий санкционный КБК.

Пени НДФЛ в 2021 для юридических лиц определяются , а кодировка находится в таблице 2 или на официальном сайте . Таблица 2. Классификационные коды бюджетных средств за сотрудников.

Название платежа Кодировки Стандартный 18210102010011000110 Пени 18210102010012100110 Штрафы 18210102010013000110 Индивидуальные предприниматели уплачивают исчисляют и переводят в бюджет средства за себя, своих сотрудников, исчисленные с фактического и примерного дохода.

https://www.youtube.com/watch?v=TQh5PyaCCU8

Таблица 3.

Кбк ип

182 1 02 02140 06 1110 160 Страховые взносы на ОМС за себя 182 1 02 02103 08 1013 160 Приведем основные КБК по налогам, используемые ИП независимо от режима налогообложения: Налог КБК НДФЛ (ИП выступает в роли налогового агента) 182 1 01 02010 01 1000 110 НДС (ИП выступает в роли налогового агента) 182 1 03 01000 01 1000 110 НДС по импорту из стран ЕАЭС 182 1 04 01000 01 1000 110 Предприниматели-общережимники являются плательщиками НДФЛ в части своих доходов и плательщиками НДС: Налог КБК НДФЛ 182 1 01 02021 01 1000 110 НДС 182 1 03 01000 01 1000 110 Для каждого спецрежимного налога утвержден свой КБК: Налог КБК Налог при УСН: — при объекте «доходы» 182 1 05 01011 01 1000 110 — при объекте «доходы минус расходы» (налог, уплачиваемый в обычном порядке, а также минимальный налог) 182 1 05 01021 01 1000 110 ЕНВД 182 1 05 02010 02 1000 110 ЕСХН 182 1 05 03010 01 1000 110 ИП могут являться плательщиками и других налогов.

Кбк для оплаты ндфл и пеней

КБК подоходный налог с физических лиц в 2021 году с зарплаты (изменения, по сравнению с 2021 годом, не предусмотрены) платят работодатели, выступающие в данном случае налоговыми агентами.

Несмотря на то, что НДФЛ в размере 13 % должны уплачивать сотрудники, обязанность по перечислению платежа лежит на организации, в которой трудится тот или иной гражданин.

Подоходный налог также надлежит уплачивать и индивидуальным предпринимателям, находящимся на ОСНО.

Следовательно, Кбк ндфл 2021 за сотрудников будет таким: 182 1 01 02010 01 1000 110.

Кбк ндфл 2021 за сотрудников

Перечислить налог за сотрудников надо в налоговую по месту учета организации.

Место жительства сотрудников значения не имеет. Если есть обособленные подразделения, НДФЛ платят по месту головного офиса и каждого подразделения (п. 7 ст. 226 НК РФ) и особенно внимательно рассчитывают налоговый период по енвд.

Видео:Какие налоги и взносы платит ИП за своих наемных работниковСкачать

Что такое КБК для ИП и как используется при уплате налогов и взносов

Каждый индивидуальный предприниматель (ИП) обязан осуществлять оплату налогов и страховых взносов. Эти выплаты производятся путем безналичного банковского расчета с использованием платежных поручений. В платежке каждое поле предназначено для определенного реквизита. В поле 104 требуется указывать КБК (Код бюджетной классификации). Что же это за реквизит и какую роль он выполняет?

Что такое КБК

При осуществлении платежа важно указывать его предназначение, то есть, в какую именно инстанцию перечисляются деньги. Именно для этой цели и используется КБК. Этот код обозначает, куда именно должны быть перечислены средства, и представляет собой определенный набор цифр.

В зависимости от платежей, для которых они используются, все существующие КБК разделяют на четыре вида:

- все платежи по налогам, которые осуществляются рядовыми гражданами и предпринимателями;

- перечисление средств, предназначенных для финансирования бюджетного дефицита;

- оплаты за госпошлины, акцизы, пени и штрафы;

- денежные операции, которые производятся государственными инстанциями.

Что это такое

Код бюджетной классификации представляет собой определенный набор цифр, в которых закодирована информация. Все 20 цифр разделяются на группы, которые имеют определенное название. Их четыре:

- первый блок состоит из первых трех цифр и носит название «Администратор». Он указывает на организацию, которой предназначаются перечисленные средства. Например, «182» это ФНС, а «392» — ПФР;

- вторая группа цифр состоит из последующих 10 знаков (с 4 по 13) и называется «Вид доходов». Эта комбинация несет в себе информацию о группе, подгруппе и цели платежа. Цифры 6, 7 и 8 этого блока уточняют статьи дохода, а последние две указывают на уровень бюджета, в который должны поступить денежные средства;

- следующие четыре знака (с 14 по 17) служат для уточнения, какой именно совершается платеж. Название этого блока — «Программа». По этой комбинации можно определить это налог, штраф или пеня;

- последние три цифры — это «Экономическая классификация». Здесь заложена информация об источнике поступления средств с точки зрения его экономического вида.

Расшифровка не так сложна, как кажется, и в ней можно проследить определенную закономерность.

https://www.youtube.com/watch?v=GrhWR-ej2gA

КБК не только упрощает осуществление платежей, но и помогает государству правильно распределять средства и направлять их в тот или иной бюджет. Также эта комбинация цифр используется экономическими аналитиками для оценки динамики расходов и доходов государства.

Не менее важен КБК и для граждан, которые планируют заниматься коммерческой деятельностью и хотят это делать легально. Для ИП он также имеет огромное значение.

Для чего он нужен ИП

После регистрации в качестве предпринимателя каждый гражданин возлагает на себя обязанность оплачивать налоги и страховые взносы. При заполнении платежек на осуществление подобных платежей требуется указывать КБК. Причем для каждого случая есть определенная комбинация.

Как узнать ОКАТО ИП по ИНН: что это такое и зачем он нужен

Знать все коды ИП КБК 2021 года и следить за изменениями в них очень важно. Без этого реквизита средства либо вообще не будут переведены, либо поступят не по назначению.

Обратите внимание! Если в платежке не указан КБК, банк откажет в проведении операции.

Кбк 2021 года: страховые взносы ип

Индивидуальные предприниматели обязаны оплачивать страховые взносы за себя, а также за наемных работников, если таковые имеются в штате.

Что такое ОГРНИП для ИП и как его можно узнать, отличия от ОГРН

ИП осуществляет два вида взносов. А именно, на:

- ОМС (обязательное медицинское страхование);

- ОПС (обязательное пенсионное страхование).

Данные платежи принимаются и администрируются федеральной налоговой службой (ФНС).

ОМС

Для перечисления средств на ОМС существует два вида КБК для ИП, за себя в 2021 году и за сотрудников.

| Взносы ОМС за себя | 182 102 021 030 810 131 60 |

| Взносы ОМС за сотрудников | 182 102 021 010 810 131 60 |

Важно! Оплата должна быть произведена не позднее 31.12. 2021 г. Размер платежа фиксированный. Именно по КБК 2021 страховые взносы ИП за себя оплачивает и сдает соответствующую отчетность.

Также существуют определенные комбинации для оплаты пени и штрафов.

| Назначение | Пеня | Штраф |

| КБК ОМС ИП за себя 2021 г. | 182 102 021 030 820 131 60 | 182 102 021 030 830 131 60 |

| КБК ОМС ИП за сотрудников 2021 г. | 182 102 021 010 820 131 60 | 182 102 021 010 830 131 60 |

ОПС

Данный вид платежей предназначен для ПФР (Пенсионного фонда России), но оплату принимает ФНС.

Страховые взносы ОМС предприниматель оплачивает как за себя, так и за сотрудников. Также дополнительный платеж осуществляется при доходе выше 300 тыс. руб*.

Соответственно, для каждого платежа предусмотрен определенный КБК.

| ОПС за ИП | 18210202140061110160 |

| ОПС за сотрудников | 18210202110061010160 |

| ОПС за ИП (доход >300 тыс. руб.) | 18210202140061110160 |

Также существуют коды для оплаты штрафов и пени.

| Пени | 182 102 021 4006 211 01 60 |

| Штрафы | 182 102 021 4006 301 01 60 |

Важно!

📸 Видео

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

КАК ИП ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ НА ОПС И ОМС В 2023 ГОДУ ПЛАТЕЖНЫМ ПОРУЧЕНИЕМ-УВЕДОМЛЕНИЕМСкачать

Самый удобный способ оплаты налогов за ИП и за сотрудниковСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

Какие налоги и взносы платит работодатель с 2023Скачать

Возврат излишне или ошибочно оплаченных налогов на счет в банке для ИПСкачать

Взносы ИП в 2024Скачать

Готовимся платить налог УСН, правильно оплачиваем взносы и патентСкачать

Как уменьшить налог на 1 с дохода свыше 300 тысяч после перехода на ЕНПСкачать

Патентная система налогообложения для ИП в 2023 годуСкачать

ИП с сотрудниками. Как нанять первого сотрудника. Какие отчеты сдавать?Скачать

Страховые взносы ИПСкачать

Новые правила уменьшения УСН на взносы ИПСкачать

Если заплатили по старым КБК (ИП/РФ)Скачать