Агентский договор представляет собой альтернативу договору комиссии. Суть агентского договора заключается в поручении посреднику (компании или физ.лицу) производить какие-либо операции от лица организации-поручителя или от своего. Рассмотрим как отразить в учете услуги по агентскому договору и проводки по агентскому договору у принципала.

- Признаки агентского договора

- Отчет по агентскому договору

- Бухгалтерский учет у принципала

- Пример учета услуг по агентскому договору у принципала с проводками

- Налог на прибыль у принципала

- Агентские договора бухгалтерский учет пошаговая инструкция

- Порядок оплаты

- Содержание контракта

- Бухгалтерский и налоговый учет агента

- Особенности ведения учета у принципала

- Счет-фактура

- Агентское вознаграждение: бухгалтерские проводки

- Бухучет по агентскому договору у агента

- Агентский договор: бухучет у принципала

- Агентские договора бухгалтерский учет пошаговая инструкция

- Порядок оплаты

- контракта

- Бухгалтерский и налоговый учет агента

- Особенности ведения учета у принципала

- Счет-фактура

- Агентские договора по услугам перевозки бухгалтерский учет пошаговая инструкция

- Особенности агентского договора в бухгалтерском учете

- Бух проводки по агентскому договору у принципала

- Бухгалтерский учет и налогообложение у принципала

- Агентское вознаграждение в учете принципала и агента

- Агентские услуги в 1С 8.3 (проводки у агента)

- Шаг 1. Создайте в 1С 8.3 поступление товаров от комитента

- Шаг 2. Оформите в 1С 8.3 продажу товаров, полученных от комитента

- Шаг 3. Оформите в 1С 8.3 отчет комитенту

- Шаг 4. Отразите в 1С 8.3 счета-фактуры, полученные от комитента

- 🔥 Видео

Признаки агентского договора

Так же, как договор комиссии и договор поручительства, агентский договор является посредническим.

Агентский договор совмещает в себе признаки договора комиссии и поручительства — в зависимости от вида договора, сделки могут заключаться как от имени принципала (поручителя), так и агента (исполнителя).

Принципал — сторона, которой требуются агентские услуги, агент — сторона, которая эти услуги исполняет. Услуги агента принципал оплачивает путем перечисления агентского вознаграждения.

Обязательные условия агентского договора:

- Предмет договора. Например, аренда, коммунальные услуги, электроэнергия и т. д.;

- От имени кого будет действовать агент;

- Срок действия договора;

- Размер вознаграждения агента, порядок и сроки его выплаты;

- Права и обязанности сторон;

- Сроки прекращения, и т.д.

Отчет по агентскому договору

Отчет агента — это основной документ, которым агент отчитывается перед принципалом о понесенных расходах. Для их подтверждения к отчету прилагаются копии первичных документов, свидетельствующих о произведенных затратах. Форма отчета агента не является регламентированной, каждая организация для отражения необходимой ей информации вправе разработать собственную форму.

Получите 267 видеоуроков по 1С бесплатно:

Образец отчета агента:

Бухгалтерский учет у принципала

В учете по агентскому договору от лица как принципала, так и агента, учет затрат на его исполнение ведется у принципала.

Все расходы агента по исполнению договора у принципала учитываются на 76 счете. Учет НДС по услугам договора отражается только у принципала, даже если услуги оказываются от имени агента. Агент учитывает НДС только с агентского вознаграждения.

Пример учета услуг по агентскому договору у принципала с проводками

ООО «Мастер», владеющее жилыми помещениями, заключило агентский договор с ООО «Вектор». По условиям договора, «Вектор» от своего имени сдает в аренду помещения принадлежащего «Мастеру» торгово-развлекательного центра.

В договоре прописана фиксированная сумма вознаграждения агента в размере 500 000 руб. По итогу декабря 2021 года, сумма реализации (арендной платы) за все помещения составила 12 600 000 руб., включая НДС 1 922 033 руб.

Условиями агентского договора предусмотрено удержание суммы вознаграждения агентом при перечислении выручки.

Проводки по агентскому договору у принципала ООО «Мастер»:

| Дт | Кт | Описание операции | Сумма,руб. | Документ |

| 62.1 | 90.1 | Отражена выручка от реализации (аренды) | 12 600 000 | Акт о реализации |

| 90.3 | 68(НДС) | Начислен НДС с реализации (12 600 000*18/118) | 1 922 033 | Счет-фактура выданный |

| 20 | 60(76) | Отражена сумма вознаграждения агента (500 000 — 500 000*18/118) | 423 729 | Бухгалтерская справка |

| 19 | 60(76) | НДС на сумму вознаграждения агента (423 729*18%) | 76 271 | Бухгалтерская справка |

| 68(НДС) | 19 | НДС принят к вычету | 76 271 | Книга покупок |

| 51 | 62.1 | Отражено поступление средств от аренды за вычетом вознаграждения агента | 12 100 000 | Выписка банка |

| 76 | 62.1 | Отражен зачет вознаграждения агента в счет оплаты | 500 000 | Бухгалтерская справка |

Другим вариантом учета агентского вознаграждения может быть перечисление вознаграждения непосредственно агенту:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 60(76) | 51 | Перечислено вознаграждение агенту | 500 000 | Платежное поручение исх. |

| 51 | 62.1 | Поступление выручки от аренды | 12 500 000 | Выписка банка |

Налог на прибыль у принципала

В рамках агентского договора доходом принципала является выручка, а агентское вознаграждение является расходом.

Видео:Оказание услуг по посредническому договору в 1С. Учет у принципалаСкачать

Агентские договора бухгалтерский учет пошаговая инструкция

РЁРёСЂРѕРєРѕРµ распространение РІ последнее время получила форма ведения бизнеса, РєРѕРіРґР° РѕРґРЅР° сторона осуществляет какие-либо действия РѕС‚ своего имени (реализацию услуг, продажу товара), РЅРѕ Р·Р° счет РґСЂСѓРіРѕР№ стороны или же РѕС‚ имени Рё Р·Р° счет второй стороны, РїСЂРё этом первая сторона такого соглашения Р·Р° СЃРІРѕРё посреднические услуги получает определенное вознаграждение. Простым языком, РєРѕРіРґР° исполнитель берется Р·Р° выполнение определенных действий для заказчика, получая РѕС‚ этого материальную выгоду. РџСЂРѕРёСЃС…РѕРґСЏС‚ такого СЂРѕРґР° действия РІ рамках агентского РґРѕРіРѕРІРѕСЂР°. Что СЃРѕР±РѕР№ представляет такой РґРѕРіРѕРІРѕСЂ Рё каковы особенности ведения бухгалтерского Рё налогового учета – РѕР± этом подробнее расскажет данная статья.

Порядок оплаты

Отношения двух сторон, связанных агентским договором, регулируются 52 главой Гражданского Кодекса РФ. В статье №1005 ГК РФ дается определение таким отношениям:

Порядок оплаты комиссионного вознаграждения определяет статья 1006 ГК РФ:

Для расчета суммы причитающейся исполнителю прибыли может быть использовано три метода:

- Агентское вознаграждение, выраженное в процентах от общей суммы реализованных услуг или товаров.

- Агентское вознаграждение, выраженное в процентах от суммы разницы между стоимостью от продажи товаров или предоставления сервиса и стоимостью при их поступлении.

- Фиксированное агентское вознаграждение.

Согласно ст.

997 ГК РФ, в зависимости от того, какой порядок расчетов утвержден по договоренности между агентом и заказчиком (далее принципалом), комиссия за осуществление посреднических услуг может быть перечислена (выплачена) после предоставления счета-фактуры либо удержана самостоятельно из общей суммы, подлежащей к уплате принципалу. Например, по контракту одна сторона берет на себя обязательства по реализации товаров на сумму сто тысяч рублей. За выполнение поручения комиссия посредника будет составлять 5%. Свои 5000 руб. агент получает согласно тому порядку, который был изначально прописан в контракте. Если соглашение сторон предусматривает выплату причитающихся исполнителю сумм после того, как утвержден отчет о проделанной работе, свои 5% агент получит посредством выплаты (перечисления) стороной заказчика после исполнения договорных обязательств. Если договором предусмотрен порядок удержания посредником причитающихся ему сумм, то после исполнения взятых обязательств агент направляет принципалу сумму за вычетом собственного комиссионного вознаграждения.

Содержание контракта

Агентское соглашение относится к договорам гражданско-правового характера. Есть ряд пунктов, которые обязательно должны быть прописаны в подобном документе:

- предмет договора, то есть то, что именно надлежит выполнять агенту, независимо от того, идет ли речь о реализации каких-либо товаров или об оказании всевозможных услуг;

- наименование сторон, реквизиты;

- определение полномочий исполнителя, то есть указание от чьего имени посредник будет осуществлять оговоренную деятельность;

- срок действия (на определенный срок или бессрочный);

- порядок предоставления отчетности;

- порядок выплаты совместно с размером причитающегося гонорара;

- порядок ограничения прав обеих сторон или одной из сторон контракта;

- порядок расторжения соглашения;

- форс-мажорные обстоятельства;

- процедура рассмотрения спорных вопросов;

- ответственность сторон;

- РїРѕРґРїРёСЃРё.

Вступившим в силу такой документ считается после его обоюдного подписания сторонами.

Бухгалтерский и налоговый учет агента

Бухучет сторон будет отличаться, вернее, будут отличаться проводки бухгалтерии агента от формы проводки, которая предусмотрена для принципала. Согласно п.1, ст.

146 Налогового Кодекса РФ договорные обязательства посредника попадают под налог на добавленную стоимость, точнее, не сами действия, а размер прибыли, которую получает исполнитель после выполнения действий, прописанных в контракте. То есть, рассматривая пример, приведенный выше, где исполнитель оказывал услуги, реализовывая товар общей стоимостью сто тысяч рублей за вознаграждение в размере 5%, становится очевидно, что именно данный процент подлежит налогообложению по НДС.

Что касается налога на прибыль, то согласно ст. 249 НК РФ прибылью агента будет считаться доход, полученный в счет оказания услуг или реализации товаров после вычета налоговых расходов, предъявленных принципалу.

Важно! Для исключения возможных недоразумений касательно того, что объектом налогообложения является лишь агентское вознаграждение, следует крайне внимательно отнестись к оформлению документации на стадии заключения контракта.

Вот так будет выглядеть пошаговая проводка бухгалтерского учета стороны исполнителя:

Особенности ведения учета у принципала

В связи с тем, что сторона исполнителя оказывает лишь посреднические услуги, объектом для налогообложения по НДС у принципала будет являться полная стоимость товаров или выполненного сервиса. Следует учесть, что для начисления НДС будет использоваться наиболее ранняя дата относительно выбора даты отгрузки или даты фактической оплаты услуг полностью или частично согласно п.1, ст.167 Налогового Кодекса РФ. То есть если посредником будет получена предоплата раньше, чем продавец осуществит поставку товара, НДС будет начислен на сумму, полученную авансом. Вот таким образом будут выглядеть проводки, демонстрирующие учет агентского вознаграждения в бухгалтерии принципала:

При ведении бухгалтерского учета отражать полученный доход принципал может лишь с учетом предоставления исполнителем отчетности о результатах проделанной работы согласно заключенному контракту. Одним из документов, подтверждающих факт соблюдения условий договоренности стороной-посредником, является счет-фактура.

Счет-фактура

Важным документом для начисления НДС в рамках сотрудничества по договорам такого рода является счет-фактура.

В отличие от самого договора, счет-фактура имеет определенную установленную форму.

Есть важные особенности, которые необходимо учитывать, выставляя счет-фактуру по операциям в рамках заключенного контракта.

Как и когда выставляется счет-фактура при различных формах взаимодействия сторон агентского договора, показано в таблице на фото:

​

Для того чтобы алгоритм проведения бухгалтерских проводок в программе 1С стал наиболее понятен, рекомендуется просмотреть видеоинструкцию, где наглядно освещается данный момент:

Видео:Оказание услуг по посредническому договору в 1С. Учет у агентаСкачать

Агентское вознаграждение: бухгалтерские проводки

В настоящее время все чаще встречаются сделки, выполнение которых компании перепоручают сторонней организации — агенту. Агент исполняет свои обязанности не бесплатно, поручитель платит ему вознаграждение. Что представляет собой посреднический договор, какие сформировать бухгалтерские проводки по агентскому договору у агента и у принципала — расскажем в нашем материале.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

При заключении агентского договора принципал (комитент) поручает за вознаграждение агенту (комиссионеру) приобретать или продавать в его интересах товары, работы и услуги.

Порядок заключения и осуществления действий в рамках такого соглашения регулируется положениями главы 52 ГК РФ.

Суть его заключается в поручении посреднику выполнения юридических и иных действий в интересах организации:

- от своего имени, но за счет принципала;

- от имени и за счет принципала.

По результатам выполнения поручения составляется отчет агента, в котором описывается суть выполненного поручения, размер понесенных расходов в ходе выполнения с предоставлением подтверждающих документов.

https://www.youtube.com/watch?v=FGCZIpYSjqY

Одним из основных положений является то, что такое соглашение может быть только возмездным. То есть за услуги комиссионера уплачивается вознаграждение. Порядок его начисления и условия оплаты следует прописать в заключаемом соглашении.

Когда заключаются агентские договоры, бухгалтерский учет нередко вызывает множество вопросов. У обеих сторон учет расчетов по посредническим соглашениям целесообразно вести на счете 76 «Расчеты с прочими дебиторами и кредиторами». Рассмотрим особенности отражения операций в учете обеих сторон сделки.

Бухучет по агентскому договору у агента

Посредник не является собственником приобретаемых или покупаемых товаров и услуг в интересах принципала. То есть поступившие товары и услуги не могут быть признаны расходами, а переданные — доходами компании.

В доходах будет отражена только сумма выставленного по договору агентского вознаграждения. С нее же необходимо будет исчислить и уплатить в бюджет НДС, если вы работаете на ОСНО.

Поступление материальных ценностей в учете отражается на забалансовых счетах:

- 002 — если поступили активы, приобретенные по поручению;

- 004 — если поступили активы, которые агенту поручено реализовать.

| Приобретение активов | ||

| Поставлены товары, работы, услуги продавцом | 76 | 60 |

| Отражено поступление материальных ценностей | 002 | |

| Произведена оплата продавцу | 60 | 51 |

| Материальные ценности переданы комитенту | 002 | |

| Реализация активов | ||

| Поступили ценности для продажи от комитента | 004 | |

| Получена оплата от покупателя | 51 | 62 |

| Поступившая от покупателя предоплата перечислена принципалу | 76 | 51 |

| Проданы материальные ценности в интересах принципала | 62 | 76 |

| Списаны с забалансового учета активы | 004 | |

| Учет оплаты услуг посредника | ||

| Начислено вознаграждение по посредническому соглашению | 76 | 90 |

| Начислен НДС с агентского вознаграждения | 90 | 68 |

| Поступило возмещение расходов и оплата посреднических услуг от комитента | 51 | 76 |

Обратите внимание, что посредник не отражает в своем учете НДС по полученным и проданным в интересах комитента товарам и услугам. Счет-фактуру, полученный от поставщика, нельзя отражать в книге покупок. Его следует отразить в журнале учета полученных счетов-фактур и перевыставить принципалу в соответствии с требованиями Постановления Правительства РФ от 26.12.2011 № 1137.

Агентский договор: бухучет у принципала

Комитент не имеет взаимоотношений с реальным поставщиком или покупателем товаров и услуг. В учете все расчеты отражаются только с комиссионером.

В учете организации поступление товаров и услуг отражаются в момент их фактического поступления на дату утверждения отчета агента.

При приобретении комиссионером материальных ценностей в интересах компании вознаграждение агента следует учесть в их стоимости (п. 6 ПБУ 5/01, п. 8 ПБУ 6/01).

| Приобретение активов | ||

| Поступили материальные ценности, приобретенные посредником в интересах компании | 10, 41, 08 | 76 |

| Поступили услуги, приобретенные посредником в интересах компании | 20, 25, 26, 44 | 76 |

| Отражен НДС по приобретенным через посредника активам | 19 | 76 |

| Вознаграждение комиссионера включено в стоимость материальных ценностей | 10, 41, 08 | 76 |

| Вознаграждение комиссионера отражено в расходах компании | 25, 25, 26, 44 | 76 |

| Отражен НДС по посредническим услугам | 19 | 76 |

| НДС предъявлен к вычету | 68 | 19 |

| Реализация активов | ||

| Товары переданы комиссионеру для продажи | 45 | 41 |

| Получены деньги от посредника (аванс или окончательная оплата) | 51 | 76 |

| Начислен НДС с аванса (в момент поступления денег от покупателя посреднику) | 68 | 76 |

| Товары проданы комиссионером | 76 | 90 |

| Начислен НДС со стоимости проданных комиссионером товаров | 90 | 68 |

| Списана стоимость проданных посредником активов | 90 | 45 |

| Зачтен НДС, исчисленный с аванса | 76 | 68 |

| Отражено вознаграждение комиссионера | 44 | 76 |

| Отражен НДС | 19 | 76 |

| НДС предъявлен к вычету | 68 | 19 |

Видео:Расходы по агентскому договору. Налоговый учет у принципала | РУНОСкачать

Агентские договора бухгалтерский учет пошаговая инструкция

Широкое распространение в последнее время получила форма ведения бизнеса, когда одна сторона осуществляет какие-либо действия от своего имени (реализацию услуг, продажу товара), но за счет другой стороны или же от имени и за счет второй стороны, при этом первая сторона такого соглашения за свои посреднические услуги получает определенное вознаграждение. Простым языком, когда исполнитель берется за выполнение определенных действий для заказчика, получая от этого материальную выгоду. Происходят такого рода действия в рамках агентского договора. Что собой представляет такой договор и каковы особенности ведения бухгалтерского и налогового учета – об этом подробнее расскажет данная статья.

Порядок оплаты

Отношения двух сторон, связанных агентским договором, регулируются 52 главой Гражданского Кодекса РФ. В статье №1005 ГК РФ дается определение таким отношениям:

Порядок оплаты комиссионного вознаграждения определяет статья 1006 ГК РФ:

Для расчета суммы причитающейся исполнителю прибыли может быть использовано три метода:

- Агентское вознаграждение, выраженное в процентах от общей суммы реализованных услуг или товаров.

- Агентское вознаграждение, выраженное в процентах от суммы разницы между стоимостью от продажи товаров или предоставления сервиса и стоимостью при их поступлении.

- Фиксированное агентское вознаграждение.

Согласно ст.997 ГК РФ, в зависимости от того, какой порядок расчетов утвержден по договоренности между агентом и заказчиком (далее принципалом), комиссия за осуществление посреднических услуг может быть перечислена (выплачена) после предоставления счета-фактуры либо удержана самостоятельно из общей суммы, подлежащей к уплате принципалу.

Например, по контракту одна сторона берет на себя обязательства по реализации товаров на сумму сто тысяч рублей. За выполнение поручения комиссия посредника будет составлять 5%. Свои 5000 руб. агент получает согласно тому порядку, который был изначально прописан в контракте.

https://www.youtube.com/watch?v=FYR4sZ4-Nrc

Если соглашение сторон предусматривает выплату причитающихся исполнителю сумм после того, как утвержден отчет о проделанной работе, свои 5% агент получит посредством выплаты (перечисления) стороной заказчика после исполнения договорных обязательств.

Если договором предусмотрен порядок удержания посредником причитающихся ему сумм, то после исполнения взятых обязательств агент направляет принципалу сумму за вычетом собственного комиссионного вознаграждения.

контракта

Агентское соглашение относится к договорам гражданско-правового характера. Есть ряд пунктов, которые обязательно должны быть прописаны в подобном документе:

- предмет договора, то есть то, что именно надлежит выполнять агенту, независимо от того, идет ли речь о реализации каких-либо товаров или об оказании всевозможных услуг;

- наименование сторон, реквизиты;

- определение полномочий исполнителя, то есть указание от чьего имени посредник будет осуществлять оговоренную деятельность;

- срок действия (на определенный срок или бессрочный);

- порядок предоставления отчетности;

- порядок выплаты совместно с размером причитающегося гонорара;

- порядок ограничения прав обеих сторон или одной из сторон контракта;

- порядок расторжения соглашения;

- форс-мажорные обстоятельства;

- процедура рассмотрения спорных вопросов;

- ответственность сторон;

- подписи.

Вступившим в силу такой документ считается после его обоюдного подписания сторонами.

Бухгалтерский и налоговый учет агента

Бухучет сторон будет отличаться, вернее, будут отличаться проводки бухгалтерии агента от формы проводки, которая предусмотрена для принципала. Согласно п.1, ст.

146 Налогового Кодекса РФ договорные обязательства посредника попадают под налог на добавленную стоимость, точнее, не сами действия, а размер прибыли, которую получает исполнитель после выполнения действий, прописанных в контракте.

То есть, рассматривая пример, приведенный выше, где исполнитель оказывал услуги, реализовывая товар общей стоимостью сто тысяч рублей за вознаграждение в размере 5%, становится очевидно, что именно данный процент подлежит налогообложению по НДС.

Что касается налога на прибыль, то согласно ст. 249 НК РФ прибылью агента будет считаться доход, полученный в счет оказания услуг или реализации товаров после вычета налоговых расходов, предъявленных принципалу.

Важно! Для исключения возможных недоразумений касательно того, что объектом налогообложения является лишь агентское вознаграждение, следует крайне внимательно отнестись к оформлению документации на стадии заключения контракта.

Вот так будет выглядеть пошаговая проводка бухгалтерского учета стороны исполнителя:

Особенности ведения учета у принципала

В связи с тем, что сторона исполнителя оказывает лишь посреднические услуги, объектом для налогообложения по НДС у принципала будет являться полная стоимость товаров или выполненного сервиса.

Следует учесть, что для начисления НДС будет использоваться наиболее ранняя дата относительно выбора даты отгрузки или даты фактической оплаты услуг полностью или частично согласно п.1, ст.167 Налогового Кодекса РФ.

То есть если посредником будет получена предоплата раньше, чем продавец осуществит поставку товара, НДС будет начислен на сумму, полученную авансом. Вот таким образом будут выглядеть проводки, демонстрирующие учет агентского вознаграждения в бухгалтерии принципала:

При ведении бухгалтерского учета отражать полученный доход принципал может лишь с учетом предоставления исполнителем отчетности о результатах проделанной работы согласно заключенному контракту. Одним из документов, подтверждающих факт соблюдения условий договоренности стороной-посредником, является счет-фактура.

Счет-фактура

Важным документом для начисления НДС в рамках сотрудничества по договорам такого рода является счет-фактура. В отличие от самого договора, счет-фактура имеет определенную установленную форму.

https://www.youtube.com/watch?v=P9nvFzHoan4

Есть важные особенности, которые необходимо учитывать, выставляя счет-фактуру по операциям в рамках заключенного контракта.

Как и когда выставляется счет-фактура при различных формах взаимодействия сторон агентского договора, показано в таблице на фото:

Для того чтобы алгоритм проведения бухгалтерских проводок в программе 1С стал наиболее понятен, рекомендуется просмотреть видеоинструкцию, где наглядно освещается данный момент:

documents/buxgalteriya/buxgalterskij-uchet-agentskogo-dogovora

Агентские договора по услугам перевозки бухгалтерский учет пошаговая инструкция

Доходом Принципала, учитываемым при формировании налогооблагаемой прибыли, будет выступать вся сумма выручки от реализации работ (услуг), то есть сумма, за которую работы реализованы Заказчикам Агентом за вычетом НДС (п. 1 ст. 248, п. 1 ст. 249 НК РФ).

При этом сумму агентского вознаграждения (пп. 3 п. 1 ст. 264 НК РФ), а также стоимость реализованных работ (услуг) Принципал сможет учесть в составе расходов при условии соответствия произведенных затрат критериям, предусмотренным п. 1 ст. 252 НК РФ.

Налоговой базой по НДС у Принципала является общая сумма оказанных услуг (выполненных работ), так как Принципал является их исполнителем (пп. 1 п. 1 ст. 146 НК РФ, п.

- предмет договора, то есть то, что именно надлежит выполнять агенту, независимо от того, идет ли речь о реализации каких-либо товаров или об оказании всевозможных услуг;

- наименование сторон, реквизиты;

- определение полномочий исполнителя, то есть указание от чьего имени посредник будет осуществлять оговоренную деятельность;

- срок действия (на определенный срок или бессрочный);

- порядок предоставления отчетности;

- порядок выплаты совместно с размером причитающегося гонорара;

- порядок ограничения прав обеих сторон или одной из сторон контракта;

- порядок расторжения соглашения;

- форс-мажорные обстоятельства;

- процедура рассмотрения спорных вопросов;

- ответственность сторон;

- подписи.

Вступившим в силу такой документ считается после его обоюдного подписания сторонами.

Особенности агентского договора в бухгалтерском учете

В данном документе содержится описание всех действий, которые совершил исполнитель для выполнения поручений заказчика, стоимость таких услуг и общий размер комиссионного вознаграждения. С помощью примеров рассмотрим, каким образом осуществляется учет операций в рамках договора у принципала и агента. Учет у принципала — пример ООО «Симбиоз» является производителем спортивного инвентаря.

Важно

ООО «Симбиоз» поручает ООО «Сфера» выполнение услуг по привлечению клиентов. Вознаграждение составляет 6% от суммы оплаты за проданный товар в текущем месяце. По итогам октября 2015 оплачено за реализованную продукцию 156 000 руб.

при ее себестоимости 102 000 руб.

Видео:Часть 3/7. Формирование выручки по агентскому договору в 1ССкачать

Бух проводки по агентскому договору у принципала

Эти два документа должны совпадать по дате. После этого Агент выставляет продавцу счёт-фактуру на сумму своего вознаграждения. Это документ он регистрирует и в журнале, и в книге продаж. Если Агент действует от себя, то право на вычет «входящего» НДС, принадлежит Принципалу.

При этом счета-фактуры, которые выставляются покупателем Агенту на его имя, он после учёта их у себя в журнале, перевыставляет их Принципалу. То есть, в документах у Агента продавцом является Агент. После перевыставления, в новых документах Агент указывает себя в качестве покупателя, а продавцом является Принципал.

Если же Агент действует от имени Принципала, то и счета-фактуры продавцом (если Принципал является покупателем) выписываются на имя Принципала. Агент передаёт эти документы, не регистрируя их у себя.

Если же Принципал — продавец, то он выставляет счёт-фактуру сразу же на имя покупателя.

- 1 Введение

- 2 Порядок оплаты

- 3 контракта

- 4 Бухгалтерский и налоговый учет агента

- 5 Особенности ведения учета у принципала

- 6 Счет-фактура

Введение Широкое распространение в последнее время получила форма ведения бизнеса, когда одна сторона осуществляет какие-либо действия от своего имени (реализацию услуг, продажу товара), но за счет другой стороны или же от имени и за счет второй стороны, при этом первая сторона такого соглашения за свои посреднические услуги получает определенное вознаграждение.

Бухгалтерский учет и налогообложение у принципала

Кроме того, представители Ассоциации предлагают увеличить сумму страховой гарантии вкладов физлиц до 1 млн. рублей (сейчас 700 тыс. рублей).

НФО осуществляет два вида деятельности: 1) микрофинансирование и 2) предоставление поручительств субъектам малого и среднего предпринимательства по их обязательствам перед кредитными организациями.

https://www.youtube.com/watch?v=Y6rtxaXF7-c

Уплата вознаграждения и возмещение расходов Агента производятся в течение _____ (__________) дней с момента ______________________.

Агентское вознаграждение в учете принципала и агента

При заключении агентского договора принципал (комитент) поручает за вознаграждение агенту (комиссионеру) приобретать или продавать в его интересах товары, работы и услуги. Порядок заключения и осуществления действий в рамках такого соглашения регулируется положениями главы 52 ГК РФ.

- от своего имени, но за счет принципала;

- от имени и за счет принципала.

По результатам выполнения поручения составляется отчет агента, в котором описывается суть выполненного поручения, размер понесенных расходов в ходе выполнения с предоставлением подтверждающих документов.

Одним из основных положений является то, что такое соглашение может быть только возмездным. То есть за услуги комиссионера уплачивается вознаграждение. Порядок его начисления и условия оплаты следует прописать в заключаемом соглашении.

Когда заключаются агентские договоры, бухгалтерский учет нередко вызывает множество вопросов. У обеих сторон учет расчетов по посредническим соглашениям целесообразно вести на счете 76 «Расчеты с прочими дебиторами и кредиторами». Рассмотрим особенности отражения операций в учете обеих сторон сделки.

Комитент не имеет взаимоотношений с реальным поставщиком или покупателем товаров и услуг. В учете все расчеты отражаются только с комиссионером. В учете организации поступление товаров и услуг отражаются в момент их фактического поступления на дату утверждения отчета агента.

| Приобретение активов | ||

| Поступили материальные ценности, приобретенные посредником в интересах компании | 10, 41, 08 | 76 |

| Поступили услуги, приобретенные посредником в интересах компании | 20, 25, 26, 44 | 76 |

| Отражен НДС по приобретенным через посредника активам | 19 | 76 |

| Вознаграждение комиссионера включено в стоимость материальных ценностей | 10, 41, 08 | 76 |

| Вознаграждение комиссионера отражено в расходах компании | 25, 25, 26, 44 | 76 |

| Отражен НДС по посредническим услугам | 19 | 76 |

| НДС предъявлен к вычету | 68 | 19 |

| Реализация активов | ||

| Товары переданы комиссионеру для продажи | 45 | 41 |

| Получены деньги от посредника (аванс или окончательная оплата) | 51 | 76 |

| Начислен НДС с аванса (в момент поступления денег от покупателя посреднику) | 68 | 76 |

| Товары проданы комиссионером | 76 | 90 |

| Начислен НДС со стоимости проданных комиссионером товаров | 90 | 68 |

| Списана стоимость проданных посредником активов | 90 | 45 |

| Зачтен НДС, исчисленный с аванса | 76 | 68 |

| Отражено вознаграждение комиссионера | 44 | 76 |

| Отражен НДС | 19 | 76 |

| НДС предъявлен к вычету | 68 | 19 |

Вознаграждение агентов напрямую связано в БУ с получением денег, исчислением НДС, оплатой товара, поэтому проводки необходимо рассматривать в комплексе.

Основные схемы корреспонденции счетов у агента будут ниже.

Этот вариант применяется, когда агент работает непосредственно от заказчика. Он не владеет товаром, у него отсутствуют доходы (расходы) по сторонним ТМЦ (ПБУ 9/99):

- ДТ 51 — КТ 76 — поступили деньги от принципала для оплаты сделки (с учетом НДС и вознаграждения).

- ДТ 76 — КТ 90/1 — агентское вознаграждение отражено в учете.

- ДТ 90/3 — КТ 68/2 — НДС с вознаграждения.

- ДТ 60 — КТ 51 — оплачено контрагенту за МЦ для заказчика.

- ДТ 76 — КТ 60 — агентские расходы (возмещаемые) отражены в учете, с НДС.

Товары заказчика учитываются по забалансовому принципу — Д002. После отгрузки заказчику, МЦ списываются с К002.

Схема применяется агентом, при его действиях как посредника:

- ДТ 62 — КТ 76 — выручка согласно договору.

- ДТ 51- КТ 62 — покупатель перечислил деньги.

- ДТ 76 — КТ 51 — перечисление денег за реализованные ТМЦ заказчику (за вычетом вознаграждения).

- ДТ 62 — КТ 90/1 — вознаграждение агента отражено в учете.

- ДТ 90/3 КТ 68/2 — НДС на вознаграждение.

- ДТ 76 КТ 62 — к зачету вознаграждение агента.

Ведется забалансовый учет ТМЦ: Д004 – оприходование ТМЦ на продажу, К004 – списаны реализованные ценности. Учет заказчика услуг, принципала, отражает другую сторону той же сделки. Проводки сходны применяемыми по расчетам с поставщиками, но в них отражена еще и работа агента.

Схема применяется, если агент работает непосредственно от имени тех, кто заказал услуги:

- ДТ 76 — КТ 51 — деньги перечислены агенту на различные цели (покупка ТМЦ, возмещение расходов, вознаграждение).

- ДТ 41 — КТ 76 — товар закуплен через агента (такой же проводкой в стоимость товара добавляется вознаграждение, ТЗР).

- ДТ 19 — КТ 76 — НДС покупной стоимости товара (такой же проводкой учитывается НДС с вознаграждения, ТЗР).

- ДТ 68/2 КТ 19 — НДС на вычет.

Так отражаются операции, если агент работает как посредник в сделке:

- ДТ 51 — КТ 62 — получены деньги от агента (полученные от покупателя).

- ДТ 62 — КТ 90/1 — учтена выручка от агента (по отчету).

- ДТ 90/3 КТ 68/2 — НДС на выручку.

- Д20 (или иной «затратный» счет) — К76 — вознаграждение агента учтено.

- ДТ 19 — КТ 76 — НДС на вознаграждение учтено.

- ДТ 68/2 — КТ19 — НДС, вычет.

- ДТ 90/2 — КТ 20 (иной «затратный» счет) — списаны затраты по услугам агента.

- ДТ 76 — КТ 62 — вознаграждение агента к зачету.

Порядок начисления НДС, выставления и регистрации счетов-фактур у принципала зависит от того, от чьего имени реализованы товары (работы, услуги): от вашего имени или от имени агента.

https://www.youtube.com/watch?v=DiBpvcIVTuE

Начисляйте НДС, выставляйте и регистрируйте счета-фактуры в обычном порядке — так же, как если бы вы продавали товары напрямую, без посредников.

Начисляйте НДС на день отгрузки агентом покупателю товаров (работ, услуг) (пп. 1 п. 1 ст. 167 НК РФ, п. 16 Постановления Пленума ВАС РФ от 30.05.2014 N 33).

Видео:внесение в 1с документов по агентскому договоруСкачать

Агентские услуги в 1С 8.3 (проводки у агента)

Агент — это посредник, которому заказчик поручает выполнение различных действий. За их выполнение агент получает вознаграждение от заказчика (принципала) . Про агентские услуги в 1С 8.3 и проводки у агента читайте в этой статье.

Гость, для Вас открыт бесплатный доступ к чату с бухгалтером-экспертом

Закажите обратный звонок на подключение или позвоните:

8 (800) 222-18-27 (бесплатно по РФ).

Учет агентских договоров в 1С 8.3 у агента начинают с создания в 1С 8.3 договора с комитентом (принципалом) и настройки его параметров.

Существует несколько видов агентских договоров, один из самых распространенных – договор комиссии. По такому договору принципал поручает агенту (комиссионеру) реализовывать за вознаграждение свои товары.

При этом агент действует от своего имени, но за счет принципала.

Какие проводки по агентскому договору делает агент в 1С 8.3 смотрите далее. Как отразить агентские услуги в 1С 8.3 в несколько шагов читайте в этой статье.

В 2021 году существенно изменится налоговое и трудовое законодательство. Узнайте про всё самое важное первыми. Скачивайте бесплатно:

Быстрый перенос бухгалтерии в БухСофт

Шаг 1. Создайте в 1С 8.3 поступление товаров от комитента

Агент (комиссионер) не является собственником товара по договору комиссии. Весь товар, полученный от комитента, комиссионер приходует на забалансовый счет «004» (Товары, принятые на комиссию). Для оформления этой операции зайдите в раздел «Покупки» (1) и кликните на ссылку «Поступление (акты, накладные)» (2). Откроется окно для создания документов поступления.

В открывшемся окне нажмите кнопку «Поступление» (3) и кликните на ссылку «Товары, услуги, комиссия» (4). Откроется форма накладной на поступление.

В форме накладной укажите:

- Вашу организацию (5);

- Склад, на который поступил товар (6);

- Номер и дату накладной от комитента (7);

- Наименование комитента (8);

- Наименование договора комиссии (9). В нем должен быть указан вид договора «С комитентом (принципалом) на продажу».

Далее во вкладке «Товары» (10) нажмите кнопку «Добавить» (11) и кликните на ссылку «показать все» (12). Откроется справочник номенклатуры.

В номенклатурном справочнике выберете нужный товар (13) и нажмите кнопку «Выбрать» (14). Если товар новый, нажмите кнопку «Создать» (15) для ввода новой номенклатуры.

Далее заполните данные по количеству поступившего на комиссию товара (16) и его цене (17). В поле «% НДС» (18) укажите «Без НДС». Поле «Счет учета» (19) автоматически заполнится счетом «004.

01» (Товары на складе). Для завершения операции нажмите кнопку «Провести и закрыть» (20). Товар, поступивший от комитента, оприходован.

В бухгалтерском учете поступление отражено по дебету счета 004 «Товары, принятые на комиссию».

Чтобы посмотреть проводку кликните на накладную (21) в окне «Поступление» и нажмите кнопку «ДтКт» (22). Откроется окно проводок.

В окне проводок мы видим что товары, полученные от комитента, оприходованы по дебету счета 004 (23).

Гость, для Вас открыт бесплатный доступ к чату с бухгалтером-экспертом

Закажите обратный звонок на подключение или позвоните:

8 (800) 222-18-27 (бесплатно по РФ).

Шаг 2. Оформите в 1С 8.3 продажу товаров, полученных от комитента

Если ваша организация находится на общем режиме налогообложения, то на любую реализацию вы начисляете НДС. Но если вы реализуете товар, который взяли на комиссию, НДС начислять не нужно. При этом вы обязаны выставить покупателю счет-фактуру как при обычной продаже. Она будет отражена в вашей декларации по НДС в разделе №10 – «сведения из журнала учета выставленных счетов-фактур».

В 1С 8.3 делает эти операции автоматически, но агенту следует правильно оформить реализацию товаров, полученных от комитента. Для этого зайдите в раздел «Продажи» (1) и кликните на ссылку «Реализация (акты, накладные)» (2).

В открывшемся окне нажмите кнопку «Реализация» (3) и кликните на ссылку «Товары, услуги, комиссия» (4). Откроется форма для заполнения накладной.

https://www.youtube.com/watch?v=eCrvFTggRyU

В накладной заполните поля:

- «Организация» (5). Укажите вашу организацию;

- «Склад» (6). Выберете склад, с которого отгружаете комиссионные товары. Мы рекомендуем для товаров, взятых на комиссию создавать в 1С 8.3 отдельный склад;

- «Контрагент» (7). Укажите покупателя;

- «Договор» (8). Выберете договор с покупателем.

Нажмите кнопку «Добавить» (9) и выберете из справочника номенклатуры товары (10), которые вы продаете. Заполните поля «Количество» (11) и «Цена» (12).

Внимание, это важно! В поле «Счет учета» (13) укажите счет 004.01. Теперь 1С 8.3 «понимает», что вы продаете комиссионный товар, и сделает правильные проводки по агентскому договору у агента в 1с 8.3.

Далее нажмите кнопку «Выписать счет-фактуру» (14). Для завершения операции нажмите кнопки «Записать» (15) и «Провести» (16). Чтобы проверить проводки нажмите кнопку «ДтКт» (17). Откроется окно проводок.

В проводках мы видим, что проданный товар списался с кредита счета 004.01 (18). Также на сумму реализации (19) по дебету счета 62.01 «Расчеты с покупателями и заказчиками» (20) отражена задолженность покупателя перед агентом. По кредиту счета 76.09 «Прочие расчеты…» (21) отражена задолженность агента перед комитентом.

Шаг 3. Оформите в 1С 8.3 отчет комитенту

Агент (комиссионер) с определенной договором периодичностью должен отчитываться комитенту о проданных товарах. В 1С 8.3 для такого отчета предназначен специальный документ — «Отчет комитенту».

Он формируется отдельно по каждому комитенту за указанный период. Чтобы создать этот отчет зайдите в раздел «Покупки» (1) и кликните на ссылку «Отчеты комитентам» (2).

Откроется окно со списком ранее созданных отчетов.

В открывшемся окне нажмите кнопку «Отчет комитенту» (3) и кликните на ссылку «Отчет о продажах» (4). Откроется форма для формирования отчета.

В открывшейся форме во вкладке «Главное» (5) заполните поля:

- «Дата» (6). Укажите последний день периода, за который формируется отчет;

- «Организация» (7). Укажите вашу организацию;

- «Контрагент» (8). Укажите комитента;

- «Договор» (9). Выберете договор с комитентом;

- «Услуга по вознаграждению» (10). Выберете в справочнике номенклатуры услугу, которая будет отражена в счет-фактуре на комиссионное вознаграждение;

- «Счет учета доходов» (11). Укажите счет, на котором будут учтены доходы от комиссионного вознаграждения;

- «Номенклатурные группы» (12). Выберете подходящую группу, например «Комиссионная торговля»:

- «Способ расчета» (13). Выберете способ расчета вознаграждения агента. В 1С 8.3 Бухгалтерия предусмотрено три способа:

- Вознаграждение агента не рассчитывается

- Считается как процент от разности сумм продажи и поступления

- Считается как процент от суммы продажи

- «Счет учета НДС» (14). Выберете нужный счет, например 90.03 «Налог на добавленную стоимость»;

- «% НДС» (15). Укажите «18%».

Основные данные заполнены, далее перейдите на вкладку «Товары и услуги» (16).

Во вкладке «Товары и услуги» нажмите кнопку «Заполнить» (17) и кликните на ссылку «Заполнить реализованными по договору» (18). Отчет автоматически заполнится комиссионным товаром, который был продан на дату отчета.

В заполненной товарной части мы видим список проданного товара (19), его количество (20), закупочную (21) и продажную (22) цену. Поле «Вознаграждение» (23) заполнится автоматически, если во вкладке «Главное» указать способы расчета «Процент от разности сумм продажи и поступления» или «Процент от суммы продажи».

В нашем примере поле «Вознаграждение» надо заполнить вручную, потому что во вкладке «Главное» мы указали способ расчета «Не рассчитывается». Обычно так делают, если вознаграждение считают как разницу между ценой покупки и продажи. Способ расчета вознаграждения агента указывают в договоре комиссии.

Итак, вручную заполняем поле «Вознаграждение» (23) как разницу между суммой закупки и продажи. Поле «НДС вознаграждения» (24) заполнится автоматически. В поле «Покупатель» (25) мы видим, каким покупателям были продан комиссионный товар. Для формирования счета-фактуры на вознаграждение снова перейдите на вкладку «Главное» (26).

Во вкладке «Главное» нажмите кнопку «Выписать счет-фактуру» (27). Счет-фактура на вознаграждение сформирован. Для завершения операции и отражения в учете данных по сформированному отчету нажмите кнопки «Записать» (28) и «Провести» (29). Чтобы проверить сформированные проводки, нажмите кнопку «ДтКт» (30). Откроется окно проводок.

В окне проводок мы видим, что по кредиту счета 90.01.1 «Выручка…» и дебету счета 62.01 «Расчеты с покупателями…» отражено комиссионное вознаграждение (31). Также на него начислен НДС (32). По кредиту счета 62.01 (33) и дебету счета 76.

09 (34) проведен зачет вознаграждения и задолженности агента перед принципалом.

Это означает, что принципал не будет перечислять агенту вознаграждение, а агент (комиссионер) будет должен перечислить комитенту только покупную стоимость проданных товаров.

Шаг 4. Отразите в 1С 8.3 счета-фактуры, полученные от комитента

Как мы уже писали в шаге 2, комиссионер (агент) не начисляет НДС на продажу комиссионного товара. Но при этом он выставляет два экземпляра счета-фактуры – один для покупателя, второй – для комитента.

На основании счетов-фактур на продажу комитент этой же датой выставит счета-фактуры на отгрузку и отразит их в книге продаж, поскольку именно он является собственником товара и начислит НДС на реализацию.

Эти счета-фактуры комитент передает агенту (комиссионеру). Комиссионер регистрирует их в разделе 11 декларации по НДС «Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров…».

В 1С 8.3 есть удобный механизм, позволяющий регистрировать такие счета-фактуры на основании отчета комитенту. Сначала зайдите в окно «Отчеты комитентам». Для этого в разделе «Покупки» (1) кликните на ссылку «Отчеты комитентам» (2).

В открывшемся окне кликните на нужный отчет (3), нажмите кнопку «Создать на основании» (4), и кликните на ссылку «Счет-фактура полученный» (5). Откроется окно выбора вида счета-фактуры.

В открывшемся окне выберете «Счет-фактура на поступление» (6). Откроется форма для заполнения.

https://www.youtube.com/watch?v=RujN2l_CsnI

В открывшейся форме укажите номер (7) и дату (8) счета-фактуры, полученного от комитента. Далее нажмите кнопку «Выбор» (9). Откроется окно «Счета-фактуры выданные покупателям».

В новом окне нажмите кнопку «Заполнить» (10). В списке появятся продажи комиссионного товара за выбранный день (11). Далее нажмите кнопку «ОК» (12). Данные по счету-фактуре заполнены. Для сохранения счета-фактуры полученного от комитента нажмите кнопку «Записать и закрыть» (13).

Теперь полученные от комитента счета-фактуры буду отражены в разделе 11 декларации по НДС.

Как в 3 шага оформить агентские услуги в другой программе читайте здесь

Скачать инструкцию » Агентские услуги в 1С 8.3: проводки у агента » >>>

.

🔥 Видео

Учет у принципала (Часть 1). Учет приобретённого товара через посредника в 1С 8.3 Бухгалтерия.Скачать

Агентский договор: 5 правил учетаСкачать

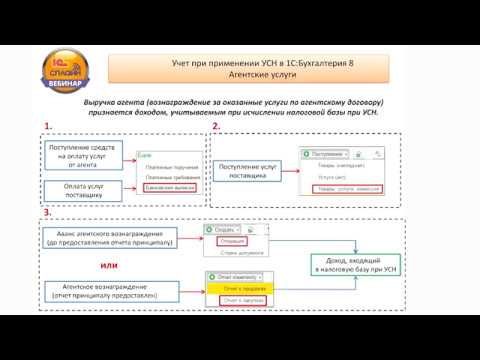

1С: БУХГАЛТЕРИЯ 8: «УЧЕТ ПРИ УСН. АГЕНТСКИЕ УСЛУГИ»Скачать

НДС по агентскому договору | РУНОСкачать

Учёт у агента (Часть 2). Учет приобретенного товара для принципала в 1С 8.3. Бухгалтерия.Скачать

Как проводить учет в 1С Бухгалтерия туристическому Агенту.Скачать

Расходы по агентскому договору. Налоговый учёт у агента | РУНОСкачать

Учет у комитента в 1С 8.3 БухгалтерияСкачать

Претензия по агентскому договору: как составить?Скачать

Агентский договор | Советы юристаСкачать

Учет агентских договоров, УСН 6 в 1С Бухгалтерия 8.3, отрывок Мастер-классаСкачать

Предмет агентского договора | Консультация юристаСкачать

Учет начислений и оплат по агентскому договору в 1С:Бухгалтерия управляющей организацииСкачать

Как оформить сделки по агентским договорамСкачать

Агентские и комиссионные договорыСкачать