Из этого материала вы узнаете:

- Что говорит закон о возврате товара поставщику в 2021 году

- Какие существуют способы возврата товара поставщику

- Какие бухгалтерские проводки использовать для возврата товара поставщику

- Как оформить документы для возврата товара поставщику в 2021 году

- Как делается возврат товара поставщику в 1С (8.3)

Вопрос о том, как правильно осуществить возврат товара поставщику, возникает нередко. В первую очередь, приобретая ту или иную продукцию, обязательно заключайте договор. В данном документе оговариваются все нюансы сделки.

Поэтому если возникнет необходимость вернуть продукцию продавцу, то вам проще будет обосновать суть проблемы и истребовать обратно потраченные деньги.

В этой статье вы найдете ряд рекомендаций, которые будут весьма полезны в подобных ситуациях.

- Закон о возврате товара поставщику в 2021 году

- 3 способа возврата товара поставщику: инструкция и документы

- Возврат товара поставщику: проводки по бухгалтерии. Как оформить возврат товара поставщику?

- Законодательство

- Оформление

- Как оформить возврат товара поставщику после получения аванса?

- А если налоговые периоды отличаются?

- Возврат товара физическим лицом

- Документооборот

- Учет НДС

- Примеры

- Обратная реализация

- Отличия

- Возврат поставщику: проводки

- Возврат товара от покупателя: оформление

- Возврат товара: бухгалтерские проводки у продавца

- Этими записями аннулируют или уменьшают сумму продажи, скорректировав и оформив возврат

- Возврат товара у покупателя: проводки

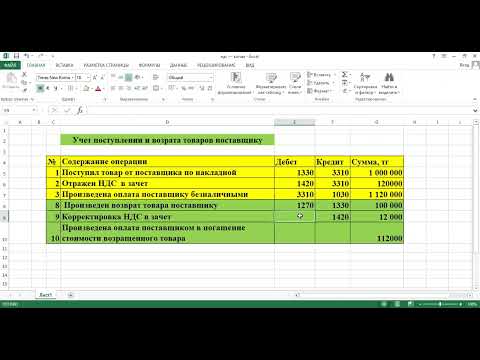

- Приведем пример оформления возврата товара поставщику:

- Возврат товара поставщику: бухгалтерские проводки и особенности

- Бухгалтерские проводки возврата товаров

- Как покупателю учесть возврат товаров по закону: проводки, налоги, документы

- Как отразить в бухучете и при налогообложении возврат товаров поставщику по инициативе организации

- Проводки в 1С 8.3 по возврату товара поставщику: как оформить операцию

- Оформите операцию в 1С специальным документом

- Оформите возврат от документа поступления

- Оформите возврат от из нескольких поступлений

- Сформируйте в 1С 8.3 счет-фактуру на возврат поставщику

- Как сделать возврат поставщику в 1С по новым правилам

- 🔍 Видео

Закон о возврате товара поставщику в 2021 году

В законе (Гражданский кодекс РФ) четко оговорены основания, при наличии которых покупатель может настаивать на возврате покупки обратно продавцу:

- низкое качество;

- несоответствие ассортиментному перечню;

- некомплектность;

- претензии к упаковке и таре.

При этом каждый из названных случаев не обязательно категорически должен означать возврат, ведь продавец вправе упаковать по-другому, дополнить комплектацию, заменить брак без всяких заявлений и актов. Однако, если обстоятельства того потребуют, неплохо бы иметь представление о том, какие документы необходимы для возврата товара поставщику и как их правильно оформить.

По закону договор между покупателем и продавцом считается расторгнутым, если указанные выше основания присутствуют, но продавец отказывается оформить возврат.

Причем по действующему законодательству, совсем не обязательно, чтобы договор был оформлен в письменном виде либо в нем четко должны были бы быть оговорены возможные причины расторжения.

«Аутсорсинг продаж: 7 этапов перевода отдела продаж» ПодробнееПросто процедура затянется, если продавец посчитает ваши притязания необоснованными и будет настаивать на своей правоте.

Вот точный перечень причин, прописанных в Гражданском кодексе, по которым покупатель может настаивать на возврате товара поставщику:

- К приобретенной продукции не были предоставлены (или предоставлены с нарушением сроков) сопроводительные документы, дополнительные инструкции и иные необходимые принадлежности (ст. 464 Гражданского кодекса).

- Комплектность нарушена (ст. 480 Гражданского кодекса).

- Недостоверность сведений касательно качественных характеристик либо отказ в предоставлении данных сведений (ст. 495 Гражданского кодекса).

- В приобретенной продукции обнаружились изъяны, брак, либо она оказалась ненадлежащего качества (ст. 475 Гражданского кодекса).

- Упаковка нарушена, либо ее вовсе нет, что неблагоприятно сказывается на свойствах продукции (ст. 482 Гражданского кодекса).

- Пересортица либо несоответствие заявленному ассортименту (ст. 468 Гражданского кодекса).

- Объем поставки уменьшен, то есть не соответствует количеству, прописанному в контракте (ст.

466 Гражданского кодекса).

- Сроки поставки не соблюдены (ст. 523 Гражданского кодекса).

В тексте договора могут быть прописаны и иные обстоятельства.

Покупатель вправе отказаться от приобретенной продукции на протяжении всего срока годности, если какие-то изъяны были выявлены позже, а не на момент покупки. По закону при отсутствии срока годности дается два года на выполнение процедуры возврата.

3 способа возврата товара поставщику: инструкция и документы

Итак, как сделать возврат товара поставщику? Основополагающий принцип прост. Если уплата НДС возложена на покупателя, то выставленный счет-фактура регистрируется обеими сторонами сделки. У покупателя — в книге продаж (под кодом КВО 01), у поставщика — плательщика НДС — в книге покупок (под кодом КВО 01).

В случаях, когда покупающая сторона неплательщик НДС либо субъект, освобожденный от него, прилагающаяся к отгруженной продукции счет-фактура регистрируется под кодом КВО 16 в книге покупок продавца. Таким образом, счет-фактура по одной и той же сделке вносится у продавца и в книгу покупок (под кодом КВО 16), и в книгу продаж (под кодом КВО 01 / КВО 26).

Это общие положения. Ниже описаны конкретные ситуации.

Ситуация № 1. Брак либо несоответствие заявленным характеристикам были выявлены в момент приема продукции.

https://www.youtube.com/watch?v=KzWasWqnhTU

Тогда покупатель отказывается выполнять приемку.

Пример: в магазин продуктов поставщик доставил молоко с истекшим сроком годности. Просроченные упаковки владелец вправе не принимать.

Если покупатель обнаружил дефекты, и он может доказать, что они уже присутствовали в момент получения, то вся ответственность за это лежит на продавце (ст. 476 Гражданского кодекса).

Закон выделяет четыре причины, почему за дефекты отвечает контрагент (если не доказано, что они появились уже после того, как продукция оказалась в руках покупателя):

- нарушались условия хранения;

- правила эксплуатации были не соблюдены;

- продукция была испорчена в результате действий третьих лиц;

- имели место обстоятельства непреодолимой силы.

В договоре на поставку излагается схема проверки качественных характеристик. Статья 474 Гражданского кодекса РФ поясняет, как действовать, если такой договор сторонами не подписывался.

Если покупатель не платит НДС, а продавец согласен принять обратно продукты, не соответствующие нормам качества, то бракованные позиции необходимо вычеркнуть из ТН ТОГР-12.

При данной процедуре в обязательном порядке должен присутствовать если не сам поставщик, то его представитель, к примеру водитель либо экспедитор. Он расписывается в накладной, где вычеркнута позиция с браком (для этого у него должен быть статус материально ответственного лица), а некачественную продукцию увозит.

Что касается предпринимателей — плательщиков НДС, то для них правила возврата некачественного товара поставщику в 2021 году изменились.

Позиции, не соответствующие нормам качества, должны быть вписаны в корректировочный счет-фактуру отдельными строками.

Это делает продавец, таким образом одновременно изменяя и количество поставленной продукции (непринятый товар он забирает обратно), и сумму сделки.

Для покупок, совершенных еще до изменений в законе (2021 г.), корректировочный счет-фактура также формируется по новым правилам, однако сумма НДС вписывается прежняя (18 %).

Не позднее чем через пять рабочих дней контрагент обязан выслать предпринимателю вновь сформированный документ.

Ситуация № 2. Обстоятельства, при которых возврат некачественного товара поставщику осуществляется позднее момента приемки.

В статье 477 Гражданского кодекса РФ изложены условия возврата продукции, ненадлежащее качество которой было выявлено уже в процессе эксплуатации.

При этом оговаривается обязательное соблюдение некоторых сроков:

- момента окончания действия гарантии;

- времени окончания сроков хранения;

- если гарантийные либо сроки хранения для данного вида продукции не предусмотрены, то заказчик имеет право заявить о своих претензиях в течение двух лет. Этот срок исчисляется с момента осуществления доставки покупателю, если отправление происходило по почте;

- если изъяны были обнаружены ранее чем через два года после сделки, однако позднее окончания срока гарантии (прописанного в договоре и не превышающего двух лет), то отвечает за это продавец. При этом задача заказчика — доказать, что он не виноват в образовании дефектов.

«Расчет прибыли предприятия: полное руководство для начинающих» Подробнее

Эти правила распространяются и на случаи, когда продавец осуществляет доставку из другого региона через подрядчика (а именно — транспортную компанию), который не берет на себя ответственность за прием обратно некачественной продукции.

https://www.youtube.com/watch?v=KzWasWqnhTU

Тогда применяется схема так называемой обратной реализации:

- по накладной ТОРГ-12 осуществляете приемку продукции. В присутствии представителя продавца либо подрядчика (обязательное условие) составляете акт об обнаруженных качественных дефектах или о несовпадении заявленного и доставленного количества. Это делается по формам ТОРГ-2 или ТОРГ-1 для отечественной и зарубежной продукции соответственно. На основании этого акта вы можете заявлять требование о возврате товара поставщику. Документ подтверждает, что вам поставили неликвидную продукцию;

- выявленное несоответствие по качественным характеристикам и объему поставки фиксируете в акте;

- приобретенную продукцию храните у себя на складе;

- отправляете претензию продавцу в письменном виде;

- дожидаетесь, когда она будет рассмотрена;

- после принятия положительного решения по заявленной претензии составляете накладную ТОРГ-12 с перечнем возвращаемой продукции. Для вас она возвратная, а для контрагента — приходная, потому что по сути в данный момент вы собственник продукции, которую теперь уже поставщик у вас приобретает.

Делаете два экземпляра данной накладной, где в строке «Основание» пишете «возврат некачественной продукции».

Важно! Обязательно указывайте данные приходной накладной (по которой вам поставили товар, оказавшийся дефективным), а также реквизиты из договора.

Ситуация № 3. По обоюдному согласованию с продавцом.

https://www.youtube.com/watch?v=BsNNwiECSOo

Имеются в виду случаи, когда есть предварительная договоренность (и она действует постоянно) о том, что если срок годности еще не закончился, а реализовать продукцию не удалось, то контрагент готов принять ее обратно.

Это должно быть прописано в договоре на поставку.

Порядок процедуры такой:

- в счете-фактуре и накладной ТОРГ-12 в графу «Продавец» вписывается ваша фирма, потому что по факту это поставщик покупает у вас продукцию;

- накладную ТОРГ-2 оформлять не нужно, потому что речь пока идет о продаже товара надлежащего качества.

По сути прямая и обратная реализация с точки зрения документооборота — две одинаковые операции.

Важный момент

Видео:Возврат товара поставщику: проводки в 1С 8.3Скачать

Возврат товара поставщику: проводки по бухгалтерии. Как оформить возврат товара поставщику?

Принимая ценности, покупатель должен тщательно осмотреть их на наличие брака, повреждения упаковки и других несоответствий. Если имеются какие-то отклонения, то оформляется возврат товара поставщику. Проводки в каждом конкретном случае будут разные. Детальнее об особенностях этой операции читайте далее.

Законодательство

Согласно ст. 421 ГК РФ, поставщик может вернуть покупателю не только испорченный, но и хорошего качества товар. Причиной может являться отсутствие спроса. Такая операция является обратной реализацией. Возврат просроченного товара осуществляется в рамках договора поставки. Основаниями могут быть:

- Отсутствие документов.

- Поступление меньшего количества или иного ассортимента товара (ст. 466, ст. 468).

- Плохое качество ценностей (ст. 475).

- Отсутствие тары (ст. 482).

В момент передачи товаров покупатель получает право собственности на них. Он может отказаться от ценностей по указанным выше причинам. При выявлении несоответствий покупатель должен составить «Акт возврата товара поставщику», указать в нем претензию и направить ее продавцу.

Оформление

В БУ порядок отражения возврата покупателем зависит от момента обнаружения брака. Если несоответствия выявлены до принятия к учету ценностей, то составляется акт, и товар возвращается поставщику. Право собственности остается за продавцом.

Покупатель оприходует товар на забалансовый счет 002 «ТМЦ на ответственном хранении», а при возврате – списывает их с кредита. Проводкой ДТ51 КТ76 отражается получение денег от поставщика по претензии.

Таким образом, в БУ нужно отобразить всего три операции:

- Зарегистрировать накладную на поступление ценностей.

- Оформить списание товара.

- Отразить выписку из банка на поступление денег.

Если брак обнаружен после оприходования, поставщику выставляется акт несоответсвия. Все последующие операции отображаются на субсчете 76.6 «Расчеты по претензиям».

Как оформить возврат товара поставщику после получения аванса?

Рассмотрим эту ситуацию на примере.

ООО купила партию гвоздей за 25 000 руб. До приемки был перечислен 50 % аванс. После оприходования был выявлен брак: у всех гвоздей отсутствуют шляпки. Оформим возврат товара поставщику. Проводки:

- ДТ60 «Авансы» КТ51 — 12 500 – перечислен аванс.

- ДТ68 КТ76 – 1906,78 – отражен НДС.

- ДТ41 КТ60 – 25 000 – товар принят к учету.

- ДТ19 КТ60 — 3813,56 – учтен НДС.

- ДТ60 КТ60 «Авансы» – зачтен аванс.

- ДТ68 КТ19 — 3813,56 – зарегистрирована фактура.

- ДТ76 КТ68 — 1906,78 – восстановлен НДС.

- ДТ76 КТ41 — 25 000 – возврат товара поставщику.

- ДТ76 КТ68 — 3813,56 руб. – учтен НДС.

- ДТ51 КТ76 – 12,5 тыс. руб. – возвращены деньги за товар.

У поставщика отражение этой операции осложняется начислением НДС на предоплату и последующим отражением вычета.

- ДТ51 КТ62 — 12 500 – получены деньги от покупателя.

- ДТ76 КТ68 — 1906,78 – оформлена фактура.

- ДТ62 КТ90.1 – 25 000 – учтена выручка.

- ДТ90.3 КТ68 — 3813,56 – начислен НДС.

- ДТ90.2 КТ41 – 20 000 – учтена себестоимость.

- ДТ62 КТ62 – 12 500 – зачтен аванс.

- ДТ68 КТ76 — 1906,78 – вычет НДС.

- ДТ62 КТ90.1 – 25 000 – сторно реализации.

- ДТ90.2 КТ41 — 20 000 – корректировка списания товаров.

- ДТ90 КТ19 — 3813,56 – сторно начисленного НДС.

- ДТ62 КТ62 – 12 500 – корректировка полученного аванса.

- ДТ68 КТ19 — 1906,78 – регистрация фактуры на возврат.

- ДТ62 КТ51 – 12 500 – возврат денег покупателю.

А если налоговые периоды отличаются?

Согласно п. 6 ПБУ 9 «Доходы организации», выручка в БУ принимается в сумме, равной величине поступивших денежных средств. Когда оформляется возврат товара поставщику, считается, что право собственности не перешло к покупателю. Согласно п.

80 ПБУ РФ, уменьшение выручки после выявления брака предыдущего года отражается в виде убытка отчетного периода. Уточнения в баланс не вносятся. Рассмотрим на условиях предыдущего примера, как оформляется в разные налоговые периоды возврат товара поставщику.

Проводки:

- ДТ91.2 КТ62 — 25 000 – учтен возврат у продавца, как расходы отчетного года.

- ДТ41 КТ91.1 — 20 000 – восстановлена списанная себестоимость.

- ДТ68 КТ91.1 — 3813,5 – принят к вычету НДС.

Возврат товара физическим лицом

Порядок расчетов по договорам розничной купли-продажи регулируется гл. 30 ГК РФ. Возврату не подлежат текстиль, парфюмерия, ювелирные изделия и др. В остальных случаях продавец не может отказаться от принятия проданных ценностей. Рассмотрим детальнее, как оформляется возврат товара.

https://www.youtube.com/watch?v=JVpl8eNAeP8

ООО продало платье по цене 2,5 тыс. руб. На следующий день покупатель вернул товар, так как на нем был брак, и получил обратно деньги. Оформим возврат товара поставщику. Проводки:

- ДТ76 КТ90.1 -2,5 тыс. руб. – сторно выручки от реализации.

- ДТ90.2 КТ41 – 2 тыс. руб. – отражена покупная стоимость товара.

- ДТ90.3 КТ68 — 381,36 руб. – учтен НДС.

- ДТ76 КТ50 — 2500 руб. – возвращены покупателю деньги.

- ДТ41 КТ76 – 2000 руб. – оприходован товар.

- ДТ90.2 КТ42 – 0,5 тыс. руб. – восстановлена торговая надбавка.

Документооборот

Особенности оформления бумаг должны быть закреплены договором поставки. Следует указать, что покупатель обязан составить претензию (письмо) на возврат товара поставщику и направить ее по электронной почте. Это сэкономит время на оформление документов.

Акт составляется в свободной форме, подписывается представителями обеих сторон и является основанием для формирования претензии. В свою очередь продавец должен принять товар на учет, выставить корректировочную фактуру и отправить ее покупателю. Счет переделывается, если меняется цена или количество ценностей.

Вот как происходит оформление возврата товара поставщику.

В розничной торговле процедура выглядит иначе. Продавец должен забрать чек, подписать его у завскладом, составить акт по форме КМ-3, выписать расходную накладную и вернуть деньги. Документы сдаются в бухгалтерию. Выплаченные суммы отражаются в журнале кассира. На нее уменьшается выручка. Если возврат осуществлен позже, чем в день покупки, процедура выглядит иначе:

- покупатель составляет заявление, к которому прикладывает чек;

- накладная на возврат товара поставщику подписывается в 2 экземплярах: один прилагается к отчету, второй вручается клиенту;

- продавец выдает деньги и составляет РКО;

- вносятся изменения в БУ.

Учет НДС

Если покупатель отказывается от части партии, продавец выставляет счет на уменьшение стоимости или количества ценностей. Он регистрируется в книге покупок. Если покупатель отказывается от всей партии, то продавец регистрирует свою фактуру. Получатель НДС на товар не заявляет, но составляет акт и принимает товар на ответственное хранение.

Примеры

Рассмотрим, как оформляется возврат товара поставщику (бухгалтерские проводки в различных условиях, естественно, будут отличаться).

Продавец отгрузил ценности на сумму 11,8 тыс. руб. (НДС — 1800 руб.). Себестоимость – 8 тыс. руб. Покупатель оплатил счет на полную сумму, а затем обнаружил брак и вернул всю партию продавцу.

| Сумма (тыс. руб.) | ДТ | КТ | Операция |

| 8 | 90.2 | 41 | Списана себестоимость |

| 11,8 | 62 | 90.1 | Учтена выручка |

| 1,8 | 90.3 | 68 | Начислен НДС |

| 11,8 | 51 | 62 | Учтена оплата |

| 11,8 | 62 | 76 | Выставлена претензия |

| -11,8 | 62 | 90.1 | Сторнируется операция продажи товара |

| -1,8 | 90.3 | 68 | |

| -8 | 90.2 | 41 | |

| 11,8 | 76 | 51 | Возвращены деньги |

Возврат товара поставщику произошел после оплаты. Поэтому в проводках был введен счет 76 «Расчеты с дебиторами, кредиторами». После сторнирования у покупателя возникла кредиторская задолженность.

Эта сумма отражена на счете 76. После возврата средств конечное сальдо обнуляется. То есть один и тот же счет используется для расчетов с дебиторами и кредиторами.

Вот как оформить возврат товара поставщику после оплаты партии.

Продавец формирует следующие проводки:

| Сумма(тыс. руб.) | ДТ | КТ | Операция |

| 10 | 41 | 60 | Оприходован товар |

| 1,8 | 19 | 60 | НДС |

| 1,8 | 68 | 19 | Налог направлен к вычету |

| 11,8 | 60 | 51 | Оплата товара |

| 11,8 | 76 | 60 | Поставщик принял претензию |

| -10 | 41 | 60 | Сторнируется операция реализации |

| -1,8 | 19 | 60 | |

| -1,8 | 68 | 19 | Восстановлен НДС |

| 11,8 | 51 | 76 | Возвращены деньги |

Такие проводки формируются, если возвращается товар ненадлежащего качества, другого ассортимента или с неправильно оформленными документами.

Обратная реализация

Договором кули-продажи предусмотрено условие, по которому покупатель может вернуть товар, если он его не продаст. Такая операция оформляется не сторнированием, а обратной продажей. Она происходит с согласия обеих сторон. Право собственности возвращается поставщику. Бывший получатель выставляет счет и регистрирует его в книге реализации.

| Сумма(тыс. руб.) | Дебет | Кредит | Операция |

| 11,8 | 62 | 90.1 | Поступила выручка от реализации |

| 1,8 | 90.3 | 68 | Начислен НДС |

| 8 | 90.2 | 41 | Списана себестоимость |

| 10 | 41 | 60 | Возврат товара |

| 1,8 | 19 | 60 | Выделен НДС |

| 1,8 | 68 | 19 | Налог направлен к вычету |

| 10 | 60 | 62 | Взаимозачет |

Данная схема невыгодна поставщику, так как партия товара выбывает по меньшей цене, а возвращается по большей (было списано на себестоимость 8 тыс. руб., а оприходовано 10 тыс. руб.).

Отличия

Еще раз кратко рассмотрим сущность двух операций по возврату ценностей. Продавец отгрузил товар, а по истечении определенного времени получил обратно всю партию или только ее часть. Если причиной является несоответствие ценностей условиям договора по качеству, цвету, комплектации, размеру и т. п.

, то данная операция является именно возвратом. В ГК РФ он трактуется как невыполнение поставщиком обязательств. Если покупатель претензий к ценностям не имеет и возвращает товар из-за того, что не смог его продать, то эта операция называется обратной реализацией.

Обе стороны отражают ее в БУ и НУ как обычную куплю-продажу. Покупатель выписывает бывшему поставщику фактуру, отражает ее в книге продаж, в разделе выручки. В БУ стоимость возвращаемых ценностей учитывается на счете 90. Разницы в БУ и НУ не возникает. Именно это ставит в тупик бухгалтеров.

Хотя на самом деле сложностей в оформлении операции нет.

Видео:Возврат товара поставщику в 1С 8.3Скачать

Возврат поставщику: проводки

В силу разных причин возникают ситуации, когда у покупателя возникает необходимость вернуть товар производителю или продавцу.

Его может не устроить качество поставленного товара, наличие заведомого брака, расхождения в номенклатуре, неоформленные сопроводительные документы и другие нарушения условий договора.

Рассмотрим бухгалтерское оформление таких операций в учете компаний, представляющих обе стороны — покупателя и продавца.

Возврат товара от покупателя: оформление

Если фирма-покупатель решила вернуть поставленные ТМЦ, то ей следует документально оформить возврат.

Например, при обнаружении брака при приемке товара покупатель составляет акт об установлении расхождений, в котором перечисляет несоответствия.

На основе акта оформляется претензионное письмо с изложением аргументов не позволяющих осуществить приемку ТМЦ и предложениями к поставщику, например, о замене ТМЦ или возврате уплаченных средств. Документы передаются продавцу.

Возврат товара: бухгалтерские проводки у продавца

Получив претензию, поставщик обязан принять меры – возвратить или заменить товар. Если оплата приобретателем произведена, то поставщик учитывает сумму претензии записью Д/т 62 К/т 76, фиксируя образование обязательства перед покупателем.

https://www.youtube.com/watch?v=MGkbxrlyTFY

На эту сумму продавец может сделать замену товара, согласовав номенклатуру с покупателем. Если замена ТМЦ невозможна, то оформляются проводки на реализацию ТМЦ с корректировкой суммы методом СТОРНО:

| Операции | Д/т | К/т |

| СТОРНО выручки на сумму возврата | 62 | 90/1 |

| СТОРНО себестоимости этих ТМЦ | 90/2 | 41 |

| СТОРНО НДС | 90/3 | 68 |

| Возврат средств приобретателю | 76 | 51 |

Этими записями аннулируют или уменьшают сумму продажи, скорректировав и оформив возврат

Если товар покупатель не оприходовал, но оплатил, то продавец счет 76 в таких случаях не открывает, оформляя возврат покупателю проводками:

| Операции | Д/т | К/т |

| СТОРНО выручки на сумму возвращенных ТМЦ | 62 | 90/1 |

| Списание себестоимости СТОРНО | 90/2 | 41 |

| Сторнируется НДС | 90/3 | 68 |

| Возврат оплаты | 62 | 51 |

Возврат товара у покупателя: проводки

Если компания-приобретатель не успела осуществить приемку, оприходовав товар, то никаких бухгалтерских записей не фиксируется.

Но для контроля поставки на время рассмотрения поставщиком претензии или вынужденного хранения ТМЦ, фирма-покупатель учитывает партию подобных товаров за балансом на счете 002 «Товары, принятые на ответхранение».

По факту отправления партии в адрес продавца сч.002 кредитуется, а возврат полученных средств от поставщика оформляется проводкой Д/т 51 К/т 60.

Если фирмой полученные ТМЦ оприходованы и оплачены, то бухгалтер фиксирует претензионную сумму на счете 76 и оформляет возврат товара поставщику, проводки следующие:

| Операции | Д/т | К/т |

| Поступил товар | 41 | 60 |

| НДС на приобретенные ТМЦ | 19 | 60 |

| Перечислена оплата | 60 | 51 |

| Отражена сумма претензии | 76 | 60 |

| Списан возврат ТМЦ | 60 | 41 |

| НДС на возвращаемый товар | 60 | 68 |

| Получена оплата от продавца | 51 | 76 |

Бывает, что возврат ТМЦ (без претензий по качеству или ассортименту) становится результатом обоюдного соглашения контрагентов. Например, покупатель не продал поступившие ТМЦ, и заключил договор на возврат продавцу. Здесь речь может идти об обратной реализации, хотя контролирующими органами любой возврат может рассматриваться именно в таком ракурсе.

Приведем пример оформления возврата товара поставщику:

В марте компания-покупатель приобрела у фирмы-продавца 100 единиц товаров на 236 000 руб. с учетом НДС. В апреле между контрагентами заключено соглашение о возврате 50 единиц товара на 118 000 руб. с НДС. Бухгалтер оформил операции записями:

| Операции | Д/т | К/т | Сумма |

| Учтен поступивший товар | 41 | 60 | 200 000 |

| Из стоимости ТМЦ выделен НДС | 19 | 60 | 36 000 |

| Принят к вычету НДС | 68 | 19 | 36 000 |

| Перечислена оплата | 60 | 51 | 236 000 |

| Отражена выручка от возвращенных товаров | 62 | 90/1 | 118 000 |

| Начислен НДС с реализации ТМЦ | 90/3 | 68 | 118 000 |

| Списана стоимость возвращенных ТМЦ | 90/2 | 41 | 100 000 |

| Получена оплата за возвращенный товар | 51 | 76 | 118 000 |

В примере фирма выступает в роли покупателя и продавца. Здесь указан другой способ оформления возврата, но использовать можно и метод СТОРНО. Оба они приемлемы.

Возврат товара поставщику: бухгалтерские проводки и особенности

При возврате ТМЦ фирме-продавцу следует учитывать размер стоимости возвращаемого товара.

Если она существенна (по критериям УП компании), а возврат отгруженного в прошлом году товара осуществился уже в следующем, но до даты утверждения финансовой отчетности, то исправительные проводки датируются декабрем прошлого года.

Если исправление проведено после даты утверждения отчетов, то проводят его в текущем году, применяя счет учета нераспределенной прибыли – 84 вместо счета 90. Например, сторнируют сумму выручки от реализации проводкой Д/т 62 К/т 84.

Отгрузка ТМЦ, несущественная по сумме, произошедшая в прошлом года и скорректированная в нынешнем:

- фиксируется декабрем, если возврат осуществлен до утверждения отчетности;

- текущей датой, если событие произошло после утверждения отчетности. В этом случае прошлогодние возвраты отражаются в составе прибылей прошлых периодов на счете 91.

Видео:НДС при возврате товаров поставщикуСкачать

Бухгалтерские проводки возврата товаров

Возврат товаров: отражение в бухгалтерском учете и при налогообложении, документальное оформление.Как отразить возврат товаров поставщику по инициативе организации -читайте в статье.

Вопрос: Будет ли являтся ошикой начисление НДС по возврату товара поставщику Д60 К68? В целом возврат товара отражаем проводками Д60 К41, Д68 К60.

Ответ: Способ отражения возврата на счетах бухгалтерского учета зависит от причины возврата.

Возврат, осуществляемый на основании закона:

Дт 60 Кт 41 – отражен возврат брака, меньшего количества, не соответствующего ассортимента и т.п.;

Дт 91-2 Кт 68 – начислен НДС со стоимости возврата;

Дт 60 Кт 91-1 – сумма начисленного НДС со стоимости возврата предъявлена продавцу.

https://www.youtube.com/watch?v=iZxq2GYkMvE

В случае если причина возврата не указана в законодательстве, а является результатом договоренностей между организациями, то в учете отражается обычная реализация:

Дт 62 Кт 90 – выручка по возврату;

Дт 90 Кт 41 – себестоимость возврата;

Дт 90 Кт 68 – НДС по возврату.

Обоснование

Как покупателю учесть возврат товаров по закону: проводки, налоги, документы

По основаниям, предусмотренным в законодательстве, организация-покупатель может вернуть приобретенный товар, если:

— продавец не передал в установленный срок принадлежности или документы, относящиеся к товару (ст. 464 ГК РФ);

— было передано меньшее количество товара, чем определено договором (п. 1 ст. 466 ГК РФ);

— ассортимент переданного товара не соответствует ассортименту, указанному в договоре (п. 1 и 2 ст. 468 ГК РФ);

— организация в разумный срок не выполнила требования покупателя о доукомплектовании товара (п. 2 ст. 480 ГК РФ);

— организация передала покупателю товар несоответствующего качества, в ненадлежащей упаковке (таре) и эти нарушения являются существенными (т. е. их нельзя устранить либо затраты на их устранение являются несоразмерными относительно стоимости этого товара и т. п.) (п. 2 ст. 475 и ст. 482 ГК РФ).

О выявлении любого из перечисленных нарушений условий договора покупатель обязан известить продавца (п. 1 ст. 483 ГК РФ).

Если у покупателя появляется право возвратить товар по основаниям, предусмотренным в законодательстве (например, ненадлежащее качество, неукомплектованность и т. д.), происходит расторжение договора в одностороннем порядке. В этом случае:

— покупатель возвращает товар продавцу;

— обязательство по оплате товара прекращается (если расторжение договора произошло до оплаты товара);

— появляется право на требование возврата денег (если товар уже был оплачен).

Это следует из пункта 2 статьи 475, статьи 309 Гражданского кодекса РФ.

Когда именно договор будет считаться расторгнутым, определяют в зависимости от его условий либо от условий, содержащихся в уведомлении об одностороннем отказе от исполнения договора (п. 4 ст. 523 ГК РФ).

Так как договор купли-продажи в части возвращенных товаров считается несостоявшимся, покупателю нужно сделать соответствующие корректировки в бухучете.

В момент оприходования (до выявления брака):

Дебет 41 Кредит 60

– оприходован товар;

Дебет 19 Кредит 60

– учтен НДС по поступившим товарам;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– принят к вычету НДС.

После того как был выявлен брак:

Дебет 60 Кредит 41

– отражен возврат бракованных товаров;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС со стоимости возвращенных товаров;

Дебет 60 Кредит 91-1

– сумма начисленного НДС со стоимости возвращенных товаров предъявлена продавцу.

Пример отражения в бухучете и при налогообложении возврата товара поставщику в случаях, предусмотренных законодательством. Возвращаемые товары были оприходованы на счет 41

В июне ООО «Альфа» (покупатель) заключило договор с ООО «Торговая фирма «Гермес»» (продавец) на поставку 100 единиц товара общей стоимостью 118 000 руб. (в т. ч. НДС – 18 000 руб.). В этом же месяце товары были поставлены.

В июле «Альфа» выяснила, что вся партия не соответствует условиям договора по качеству. «Альфа» приняла решение вернуть поставщику всю партию товара.

В бухучете «Альфы» были сделаны следующие проводки.

В июне:

Дебет 41 Кредит 60

– 100 000 руб. – оприходован товар;

Дебет 19 Кредит 60

– 18 000 руб. – учтен НДС по поступившим товарам;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 18 000 руб. – принят к вычету НДС.

В июле:

Дебет 60 Кредит 41

– 100 000 руб. – отражен возврат бракованных товаров;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 18 000 руб. – начислен НДС со стоимости возвращенных товаров;

Дебет 60 Кредит 91-1

– 18 000 руб. – сумма начисленного НДС со стоимости возвращенных товаров предъявлена продавцу.

Как отразить в бухучете и при налогообложении возврат товаров поставщику по инициативе организации

Помимо случаев, установленных законодательством, покупатель может вернуть продавцу товар в связи с возникновением условий возврата, предусмотренных достигнутым соглашением (ст. 421 ГК РФ).

Например, торговая организация может вернуть товары продавцу в связи с отсутствием на них покупательского спроса или в связи с истечением срока годности реализации, установленного договором.

При возврате товара право собственности на товар переходит к покупателю – бывшему поставщику (п. 1 ст. 454 ГК РФ).

Бухучет

При возврате товара по основаниям, предусмотренным договором, в бухучете отразите выручку от реализации на дату перехода права собственности на товар бывшему поставщику (п. 5, 6.1, 12 ПБУ 9/99).

Одновременно в составе расходов по обычным видам деятельности отразите фактическую себестоимость реализованного товара (п. 5, 7 ПБУ 10/99).

Учитывая, что товар возвращается по стоимости его приобретения, финансовый результат по данной операции равен нулю (при условии что отсутствуют расходы, связанные с приобретением и реализацией товара).

Для учета доходов и расходов при возврате товаров используйте счет 90 «Продажи» (Инструкция к плану счетов). Если возврату подлежит имущество, отличное от товаров, вместо счета 90 «Продажи» используйте счет 91 «Прочие доходы и расходы» (Инструкция к плану счетов).

Как в бухучете отразить возврат принятого на учет товара

Возврат товаров отразите в учете следующими проводками:

Дебет 62 Кредит 90-1

– отражена выручка от возврата товара (на основании накладной по форме № ТОРГ-12);

Дебет 90-2 Кредит 41

– списана стоимость возвращенных товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС со стоимости возвращенных товаров.

https://www.youtube.com/watch?v=IRKK2GOVW8Q

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

«ККТ нужно применять только в случаях, если продавец предоставляет покупателю, в том числе своим сотрудникам, отсрочку или рассрочку по оплате своих товаров, работ, услуг.

Именно эти случаи, по мнению ФНС, относятся к предоставлению и погашению займа для оплаты товаров, работ, услуг.

Если организация выдает денежный заем, получает возврат такого займа или сама получает и возвращает заем, кассу не применяйте. Когда именно нужно пробивать чек, смотрите в рекомендации».

Из рекомендации Нужно ли применять ККТ при выдаче, получении и возврате займа

Видео:Возврат товаров от покупателя в 1С 8.3Скачать

Проводки в 1С 8.3 по возврату товара поставщику: как оформить операцию

Если поставщик отгрузил вам некачественный или некомплектный товар, можете его вернуть. Также могут быть другие причины возврата, это зависит от условий договора поставки. С 2021 года товар возвращают по новым правилам. Какие проводки в 1С 8.3 делают на возврат товара поставщику читайте эту инструкцию.

Закон позволяет возвращать товар поставщику в таких случаях:

- Покупатель не получил полную информацию о характеристиках товара;

- Поставщик не отгрузил нужное количество. В этом случае покупатель может отказаться от всей партии;

- Товар не полностью укомплектован;

- Поставщик регулярно нарушает сроки поставки;

- Качество не соответствует условиям договора;

- Продукцию отгрузили без упаковки или тары.

C 1 января 2021 года налоговая рекомендует делать возврат товара поставщику по новым правилам. Далее читайте инструкцию, как сделать возврат товара поставщику в 1С и какими проводками отражать эту операцию с учетом новых изменений.

В 2021 году существенно изменится налоговое и трудовое законодательство. Узнайте про всё самое важное первыми. Скачивайте бесплатно:

Быстрый перенос бухгалтерии в БухСофт

Оформите операцию в 1С специальным документом

Зайдите в раздел «Покупки» (1) и кликните на ссылку «Возвраты поставщикам» (2), откроется список документов.

В окне нажмите кнопку «Возврат» (3) и выберете пункт «Покупка, комиссия» (4). Откроется форма документа для заполнения.

В документе укажите:

- Вашу организацию (5);

- Склад (6);

- Поставщика (7);

- Договор с поставщиком (8).

Для заполнения табличной части накладной нажмите кнопку «Добавить» (9). Далее выберете номенклатуру (10), укажите ее количество (11), покупную цену (12), ставку НДС (13). На ставке НДС остановимся подробнее.

Как вы знаете, ставка НДС с 2021 года — 20%. Но если поставщик отгрузил вам товар до 2021 года, по ставке 18%, то и возврат делайте по ставке 18%. Правило простое – ставку НДС ставьте ту же, что при поступлении товара.

Счет учета (14) подставляется автоматически, проверьте его.

После заполнения нажмите кнопки «Записать» (15) и «Провести» (16). Чтобы посмотреть проводки нажмите кнопку «ДтКт» (17).

В проводках мы видим, что по кредиту счета 41.01 «Товары» (18) и дебету счета 76.02 «Расчеты по претензиям» (19) списана покупная стоимость товара без НДС (20). Также начислен НДС (21) по дебету счета 76.02.

Как вы заметили, в проводках в 1С 8.3 по возврату товара используют счет 76.02 «Расчеты по претензиям». Он по умолчанию подставляется в документ во вкладке «Расчеты» (22).

Теперь нужно закрыть между собой счета 60.01 «Расчеты с поставщиками» и 76.02 «Расчеты по претензиям». При способе возврата, про который мы сейчас рассказали, это придется делать отдельным документом (корректировка долга). Поэтому рекомендуем вам делать возврат товара поставщику в 1С другим способом, о нем читайте дальше.

Гость, для Вас открыт бесплатный доступ к чату с бухгалтером-экспертом

Закажите обратный звонок на подключение или позвоните:

8 (800) 222-18-27 (бесплатно по РФ).

Оформите возврат от документа поступления

Удобней делать возврат товаров и материалов в 1С 8.3 на основании документа поступления. Для этого зайдите в раздел «Покупки» (1) и нажмите на ссылку «Поступления (акты, накладные)» (2). Откроется список поступлений.

https://www.youtube.com/watch?v=JNdPI_0wcQM

Встаньте мышкой на нужном поступлении (3), нажмите кнопку «Создать на основании» (4) и выберете пункт «Возврат товаров поставщику» (5). Откроется заполненная форма.

В документе, созданном на основании поступления, уже заполнены все поля. При необходимости измените количество (6) и проведите возврат (7). Нажмите «ДтКт» (8) чтобы проверить проводки.

В проводках появилось списание товара по кредиту счета 41.01 (9), корректировка расчетов по дебету 60.01 и кредиту 76.02 (10) и начисление НДС (11).

Оформите возврат от из нескольких поступлений

В программе 1С 8.3 можно оформить возврат поставщику на основании нескольких приходов. Как это сделать? Сначала заполните возврат от одного из поступлений, как в предыдущем примере. Затем нажмите кнопку «Заполнить» (1) и выберете пункт «Добавить из поступления» (2). Откроется список всех поставок от данного поставщика.

В списке выделите мышкой нужный документ (3) и нажмите кнопку «Выбрать» (4). Товары из этого документа будут добавлены в табличную часть. Повторите операцию, если хотите еще добавить товары из других документов.

Далее исправьте, если нужно, количество и проведите документ.

Сформируйте в 1С 8.3 счет-фактуру на возврат поставщику

Чтобы сформировать счет-фактуру на возврат нажмите на кнопку «Выписать счет-фактуру» (1). Вместо кнопки появится номер и дата документа (2). Теперь этот счет-фактура войдет в книгу продаж (3), он ничем не отличается от других записей в книге.

С 1 января 2021 года налоговая при возврате товаров рекомендует продавцу самому выставлять корректировочный счет-фактуру покупателю, в этом случае в 1С 8.3 эту операцию нужно оформить по другом, об этом читайте в следующей главе.

Как сделать возврат поставщику в 1С по новым правилам

По новым правилам поставщик сам выставляет корректировочный счет-фактуру на возврат, а покупатель регистрирует его у себя в учете. В этом случае покупатель создает документ «Корректировка поступления». Чтобы сформировать его, зайдите в раздел «Покупки» (1) и кликните на «Поступления…» (2). Откроется реестр покупок.

В списке найдите покупку, по которой нужно сделать возврат (3), нажмите кнопку «Создать на основании» (4) и выберете пункт «Корректировка поступления» (5). Откроется форма для заполнения документа корректировки.

Во вкладке «Главное» (6) укажите номер и дату (7) из документа на возврат, который выставил поставщик.

Во вкладке «Товары» (8) уже заполнены все поля, вам только нужно указать какое количество товара останется у вас после возврата (9). Если вы возвращаете всю партию, то это поле остается пустым, как в нашем примере (9).

Для завершения операции нажмите кнопки «Записать» (10) и «Провести» (11). Далее укажите номер и дату (12) корректировочного счета-фактуры, который вам предоставил поставщик, и нажмите «Зарегистрировать» (13).

Чтобы посмотреть проводки нажмите «ДтКт» (14).

Операция по корректировке формирует в учете 1С 8.3 такие проводки:

- По дебету 19.03 и кредиту 68.02 восстановлен НДС (15);

- Сторнировано поступление товаров (16);

- Сторнирован НДС, предъявленный при поступлении (17).

Теперь при формировании декларации по НДС в книге продаж появится корректировка поступления. В поле 3 указан номер «старого» счета-фактуры (18), по которому была поставка товара. В поле 5 указан номер и дата корректировочного счета-фактуры (19).

В поле 2 «Код вида операции» (20) указывают код 18 «Изменение стоимости полученных товаров в сторону уменьшения». В поле 7 «Наименование покупателя» (21) указана ваша организация.

Именно так отражают возврат (корректировку) в книге продаж по новым правилам.

🔍 Видео

7. Возврат товара от клиента поставщикуСкачать

Возврат товара поставщику - 1ССкачать

Возврат товара от покупателя в 1С 8.3 БухгалтерияСкачать

Бухгалтерские проводки по учету поступлении и возврата товара поставщику.Скачать

Возврат товаров неплательщиком НДС в 1С 8.3 БухгалтерияСкачать

Возврат товара поставщику в 1ССкачать

Урок 17. Возврат товаров поставщику в 1С:Бухгалтерия 3.0Скачать

Возврат товара поставщику в 1С и отражение в Оборотно-сальдовой ведомости.Скачать

Как оформить возврат товара поставщику в 1С:БизнесСтарт?Скачать

Возврат одинакового товара, приобретенного у разных поставщиков в 1С 8.3 БухгалтерияСкачать

Возврат товара поставщику в программе 1С Управление торговлей 11.2Скачать

1С: Бухгалтерия. Возврат товара поставщикуСкачать

Возврат товара поставщику | Микос Программы 1ССкачать

Как сделать возврат товара в 1С Розница поставщику? / уроки 1с по 1с предприятие 8.3Скачать

Возврат товара поставщику в программе 1С «Моя бухгалтерия 8» от «Хьюмен систем»Скачать

Возврат товаров поставщикамСкачать